不動産賃貸経営・相続対策の悩み・問題解決に特化した、専門の経営サポート会社です

不動産経営のサポートに特化したコンサル会社です。

株式会社AXES21

〒336-0923 埼玉県さいたま市緑区大間木447番2-3階

お気軽にお問合せください

営業時間 | 10:00〜19:00 (土・日・祝日は除く) 但し、土日ご予約は可能です |

|---|

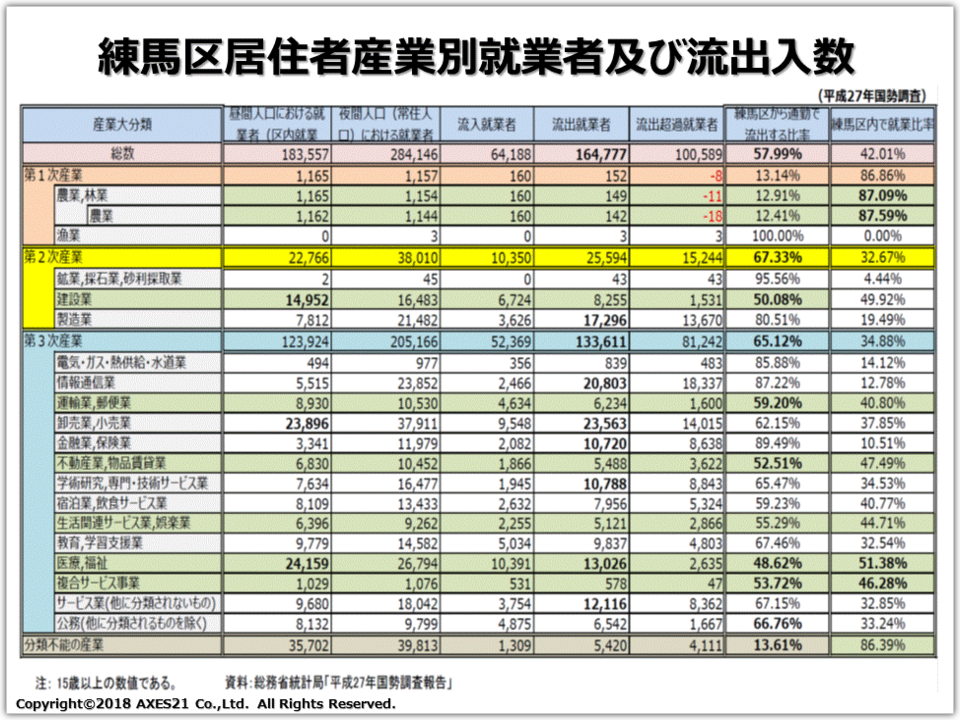

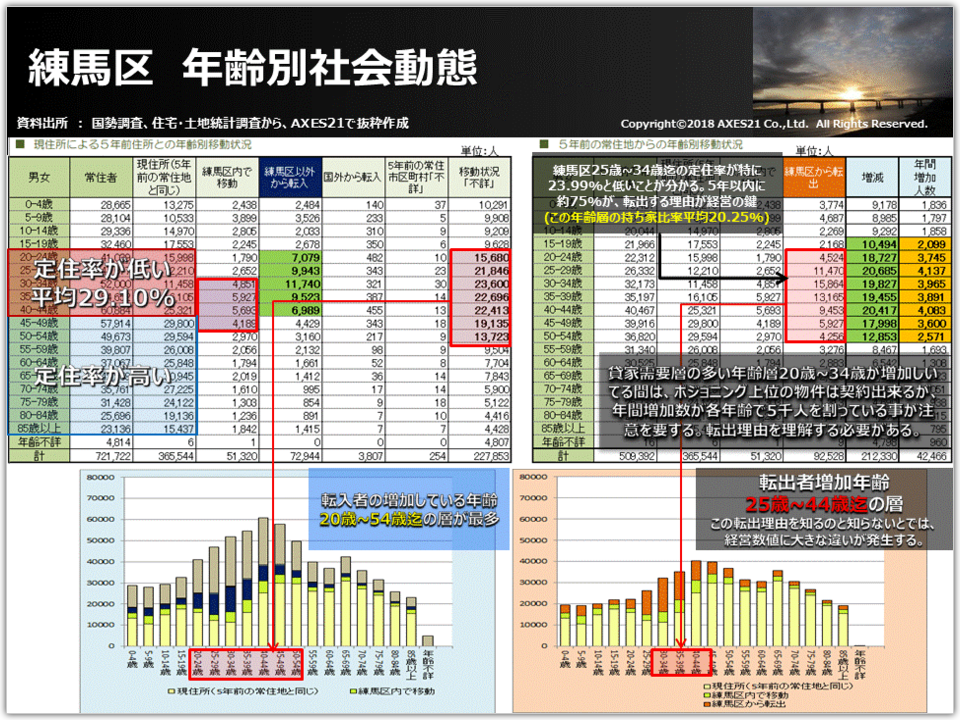

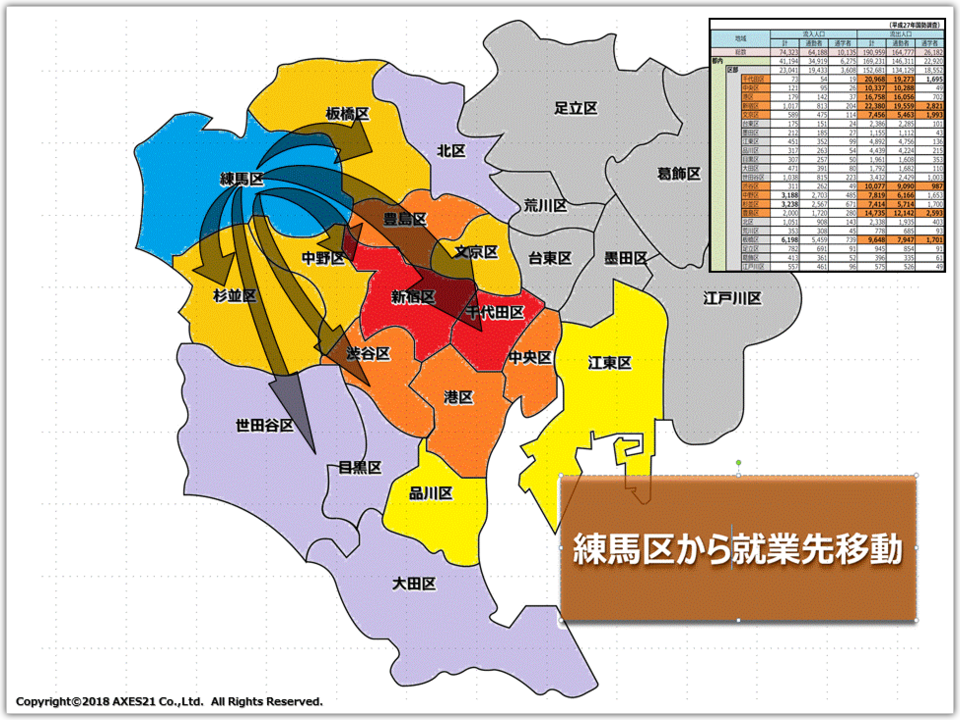

市場動向の把握が、賃貸経営リスクを低減し成功に導きます。

資産の何に入居者はお金を支払うのか? を確認が出来る資料です!!

平成時代の終焉を迎えた現在、国内の人口減少傾向は止まりません。不動産経営の舵取りをどの様に行うかは、経営者に課せられた運命なのかもしれません。この運命をどの様に乗り切るかは、経営判断次第にかかってきます。

賃貸アパートやマンション経営は、株式や投資信託に比べ「実物資産を持つ安心感」があり、さらに金融機関の融資を活用することで比較的少額から参入できる投資商品として認識されています。

例えば、首都圏の築20年・木造アパート(8戸、表面利回り6.5%、価格7,000万円)であれば、自己資金1,000万円+借入6,000万円というスキームで始められるケースもあります。株式のように一括で数千万円を用意する必要はありません。

さらに不動産は「創意工夫による改善」が可能です。例えば、築30年の物件に外壁塗装・宅配ボックス・ネット無料設備を導入することで、家賃を1戸あたり月額3,000円上げられる場合があります。8戸×3,000円=月2.4万円、年間28.8万円の増収となり、利回り換算で約0.4%改善する計算です。こうした小さな改善の積み重ねが資産価値を押し上げます。

J-REITとの比較で見える「自主管理型投資」の難しさ

国内にはJ-REITのような大規模投資商品も存在します。REITはプロのアセットマネジメント会社が運用を担い、投資家は運用方法を一任できます。利回りは購入時にほぼ確定しており、2024年時点の平均分配金利回りは約3〜4%です。安定収入を求める投資家には適しています。

一方、一棟アパート・マンション投資の表面利回りは首都圏で5〜7%、地方都市では7〜10%が一般的であり、数字上はREITを大きく上回ります。しかし、空室率や修繕費が嵩むと実質利回りは大きく下がります。例えば、想定利回り7%のアパート(年間家賃収入490万円)でも、空室率20%・修繕費年間100万円が発生すると、実質利回りは約3.8%まで低下します。

この「見かけと実態の乖離」を正しく認識できるかが、オーナー投資の成否を分けます。

J-REITとの比較

同じ不動産投資商品であるJ-REITと比較すると、リスク構造と投資家の責任範囲は大きく異なります。

| 項目 | 一棟アパート投資(事例) | J-REIT投資 |

|---|---|---|

| 投資額 | 7,000万円(自己資金1,000万+借入6,000万) | 数万円〜数百万円(小口) |

| 利回り(表面) | 6.5%(稼働率次第で3〜6%に変動) | 3〜4%前後(安定分配) |

| レバレッジ効果 | 高い(借入6,000万円) | なし(現物保有なし) |

| 空室リスク | オーナー自身が負担 | REIT全体で分散 |

| 修繕・管理 | 自己責任(突発支出リスク大) | プロのAM会社が対応 |

| 金利リスク | 高い(返済額変動) | なし(投資家に負担なし) |

| 資産価値 | 築年数・立地依存、下落幅大 | プロが運営する大型物件群で分散 |

| 出口戦略 | 個別売却(流動性低い) | 証券市場で売却(流動性高い) |

事例:市場分析不足による失敗

ある地方都市で「駅徒歩20分・築25年・木造10戸アパート」を購入したオーナーは、表面利回り9%(購入価格4,000万円、満室時家賃収入360万円)に惹かれて参入しました。しかし市場分析を怠ったため、周辺の人口減少率(年▲0.8%)、大学のキャンパス移転計画、築古物件の過剰供給に気づかず、実際の入居率は50%にとどまりました。結果として家賃収入は年間180万円、実質利回りはわずか4.5%に低下しました。

市場分析資料の役割

こうしたリスクを未然に防ぐのが「市場分析調査報告書」です。調査資料では以下のような数値データが提供されます。

-

エリア人口動態:5年後の推計人口・高齢化率

-

賃貸需要指数:単身世帯数の推移、大学・企業の動向

-

競合状況:周辺賃貸物件の供給戸数、築年数別平均空室率

-

家賃相場:築年数・間取り別の相場比較

例えば、東京都下のある市では「単身世帯数増加率+1.2%/年」「平均空室率8%」「築20年1Kの家賃相場5.2万円」というデータが出ています。これを踏まえて購入物件の条件と照合すれば、将来収益のブレ幅を予測でき、投資判断の精度が大きく高まります。

まとめ

-

一棟アパート投資は表面利回り6.5%と見栄えは良いが、空室・修繕・金利上昇を考慮すると**実質利回り3〜5%**に収束するケースが多い。

-

J-REITは利回りは低めだが、安定性・流動性・リスク分散で優位性があります。

-

個人投資家が「高利回り・節税・資産形成」を目指すなら、一棟投資の魅力は大きいが、失敗回避のためには市場分析資料による 需給動向・競合状況・将来シナリオの数値検証 が必須となることはご理解いただけるものと思います。

本資料は、資産が社会環境・経済動向・需要動向の変化からどのような影響を受けているのか、そして今後市場がどのように変わっていくのかを読み取り、経営改善に役立てることを目的としています。

旅行に例えると分かりやすいでしょう。行き先や体験内容が分からないまま右往左往する旅よりも、事前に「何を体験できるか」「どこに注意すべきか」を理解して出かけた旅の方が、安心感も満足度も格段に高まります。不動産経営も同じで、資産の周辺環境や将来の変化をあらかじめ把握することで、経営の質と成果は大きく左右されます。

社会環境・経済動向の変化と立地への影響

-

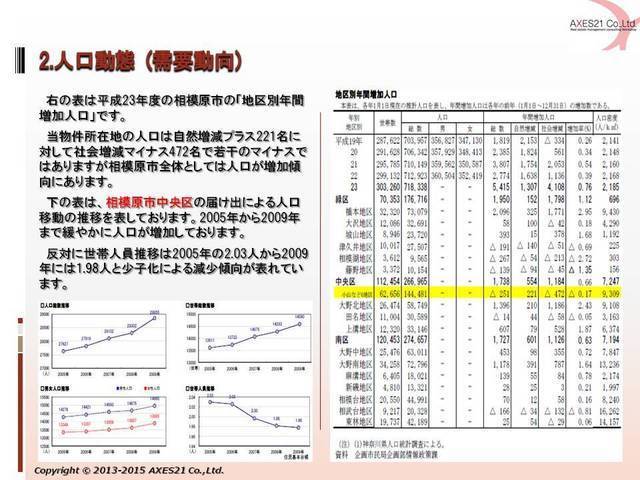

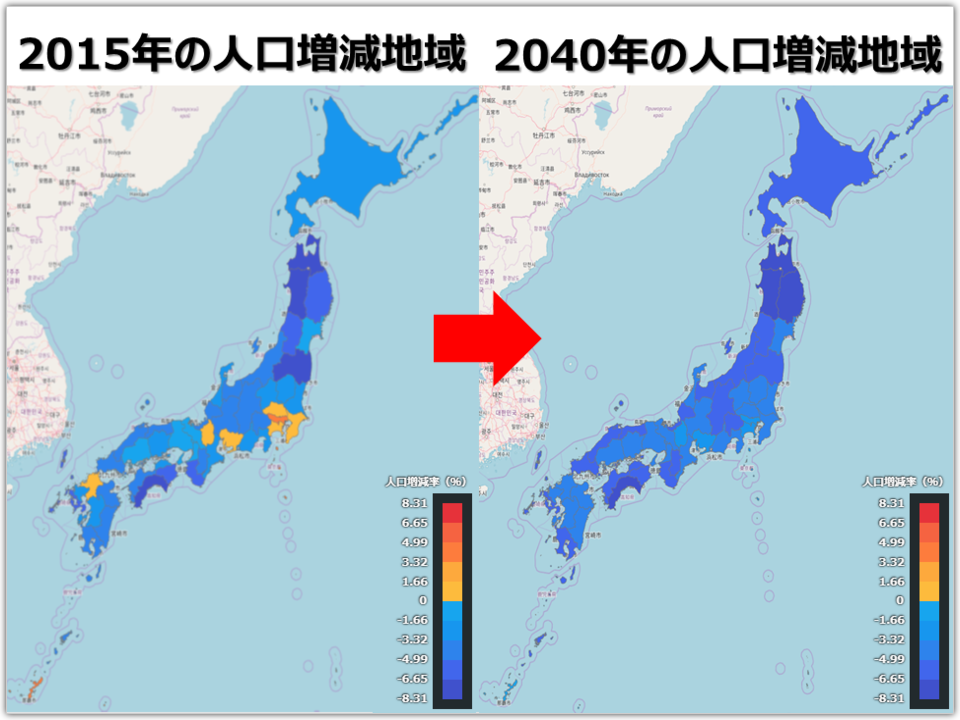

人口動態の変化

全国的に人口は減少傾向にありますが、地域ごとにスピードは異なります。たとえば、地方都市では毎年▲0.5〜1%の人口減が見られる一方、都心の一部では外国人や単身世帯の流入で微増するエリアもあります。 -

経済動向

金利上昇・物価高騰は家計の負担を直撃し、賃貸需要や家賃支払能力に影響を与えます。入居者の年収レンジに合わせた賃料設定がますます重要になっています。 -

社会ニーズの変化

テレワーク普及で「広めの間取り」「静かな環境」への需要が高まり、かつて人気だった1Kワンルームは競争力を落としつつあります。 -

街の再開発・交通網整備

新駅設置や商業施設の開発は資産価値を押し上げますが、逆に大学キャンパスの移転や企業撤退は賃貸需要を急減させる要因になります。

市場分析資料が提供する価値

本市場分析は、資産周辺の街、人、地価、経済動向の「今」を明らかにするとともに、それらの変化から将来どのような影響が資産に及ぶかを予測します。

これはまさに、賃貸経営を成功に導くための“世界に一つだけのオリジナル経営マニュアル”です。

従来の「横並び経営」が通用した時代とは異なり、現代の賃貸市場は需要の変化に柔軟に対応する力が不可欠です。借入先の金融機関や管理会社から十分な戦略助言を得られる機会は限られており、オーナー自らが経営戦略を組み立てる必要があります。

「街は生きている」という視点

資産の所在地である「街」は、生き物のように常に変化しています。人口の増減、働き方の変化、経済環境の変動に応じて、不動産の価値や収益力も刻々と変わっていきます。その動きを知り、予測し、対策を講じることこそが、不動産経営の成否を分ける最大のポイントです。

まとめと提言

本資料を活用することで、オーナーは以下を実現できます。

-

将来の需要減少リスクを事前に察知し、対応策を練る

-

資産価値の下落を予防し、出口戦略を最適化する

-

入居者属性に応じた適正賃料や改修計画を策定する

この機会に、本分析資料を用いて大切な資産の立地環境を改めて確認し、将来に向けた備えを進めることを強くお勧めします。

本市場分析資料では、入居者属性の解析を基に、属性ごとの建物ニーズを明らかにし、さらに運用期間別に必要となる改修ポイントを、建物構造別に解説しています。

1. 入居者属性に基づく建物性能把握が不可欠な理由

賃貸経営における安定稼働率の確保には、立地条件や建物性能を入居者属性に合わせて把握することが欠かせません。

例えば、学生中心のエリアでは「低価格・シンプル設備」が求められる一方、社会人単身層では「宅配ボックス・ネット無料」などの利便性が重視されます。さらにファミリー層向けエリアでは「駐車場の有無・断熱性能・間取りの広さ」が入居判断を大きく左右します。

このように、同じ建物であっても入居者属性ごとに必要とされる機能が異なるため、選定基準を誤ると空室率上昇や早期退去につながります。

2. 経営開始時と経営改善後で利回りに差が生まれる理由

不動産投資の利回りは「購入・建築時に見込んだ数値」と「運用後の実績」ではしばしば乖離します。

理由は、建物自体が経年劣化する一方で、入居者ニーズが時代とともに変化するためです。

-

購入当初:表面利回り6.5%

-

運用5年後:空室や修繕費で実質利回り5.0%

-

適切な改修を実施:利便性が向上し、実質利回りを5.8%まで回復

このように改修ポイントを需要側に合わせて見直すか否かで、長期の収益性に大きな差が生じます。

3. 改修ポイントは「供給側の目的 × 需要側の基準」で決まる理由

改修は、単なる修繕ではなく経営戦略の一環です。

-

供給側(所有者):投資目的(安定収入か、売却益重視か)

-

需要側(入居者):支払い可能額(年収に占める家賃比率、通常は25〜30%が上限目安)

例えば、家賃6万円の1K物件をターゲットにするなら、対象は年収250万円前後の社会人層。この層が求めるのは「駅徒歩10分圏・ネット無料・セキュリティ強化」といった具体的条件であり、このニーズを満たさないと長期入居にはつながりません。

4. 需要と供給の不一致が失敗を招く理由

賃貸経営の失敗の多くは、需要側と供給側の状況を十分に検証していないことに起因します。

-

需要側を無視:高額な改修をしても入居者が支払えず、空室が長期化

-

供給側を無視:所有者の目的に反した改修で、投資回収が困難

市場動向調査報告書は、両者の不一致を防ぎ、**「何を優先して投資判断すべきか」**を明確にします。これにより、経営維持・改善のための方向性を確立でき、長期的な資産価値向上につながります。

総合的にまとめると

-

未来動向を視野に入れ、入居者属性に応じた建物選定・改修を行うことで、安定稼働率を維持できる。

-

利回りは経営開始時よりも運用後にブレやすく、改修戦略によって差が生まれてくる対策が必要。

-

需要と供給のギャップを解消するには、市場分析資料による数値検証が不可欠となります。

-

本資料は、オーナーの投資目的と入居者の判断基準を結びつけ、経営判断に役立つ「実践的な指針」となります。

存在意義とは?

理由は?

不動産投資の成果は「どこに建てるか・どこを買うか」で大きく左右されます。立地は単なる住所ではなく、収益の上限を決める最重要ファクターです。

本市場分析資料では、入居者属性の解析をもとに、それぞれの属性が求める建物ニーズを明確化。さらに、運用期間ごとに必要となる改修ポイントを建物構造別に解説しています。これにより、長期的な稼働率を支えるために「何をすべきか」を具体的に読み取ることができます。

入居者属性と建物性能の関係

安定した稼働率を長期的に確保するためには、入居者属性に応じた建物性能の把握が不可欠です。

-

学生層:安さとアクセスの良さを重視

-

社会人単身層:宅配ボックスやネット無料などの利便性を重視

-

ファミリー層:駐車場や断熱性能、広さに価値を感じる

このように、**入居者は「支払える額」と「必要だと感じる要素」**を常に天秤にかけています。その判断基準を正しく理解しなければ、想定利回りと実際の収益は簡単に乖離します。

経営開始時と改善後の差

不動産投資の利回りは「経営開始時」と「経営改善後」とでは大きく変化します。

例えば、購入時は表面利回り6.5%であっても、空室や修繕費を考慮すると実質利回りは5%前後に低下することも珍しくありません。

しかし、入居者属性に沿った改修やサービス導入を行えば、稼働率が改善し、再び利回りを引き上げることが可能になります。

つまり、経営改善は単なる支出ではなく、収益を守り伸ばすための投資なのです。

需要と供給双方のズレが失敗を招く

賃貸経営の失敗の多くは、需要側(入居者)と供給側(所有者)の双方を十分に検証していないことから生じます。

需要を見誤れば、空室率は上がり、利回りは低下し、資産価値は下落します。逆に、供給側の目的を無視した投資は、キャッシュフローを圧迫し、経営を不安定にします。

市場動向調査報告書が果たす役割

本市場動向調査報告書は、このようなリスクを未然に防ぐための「予防線」として機能します。

入居者の判断基準を数値で示し、供給側の目的と照合することで、経営維持において何を優先すべきかを明確にしてくれるのです。

まさに本資料は、今迄になかったサービスでもあり、不確実な時代における不動産経営の「羅針盤」であると共に、経営者にとって不可欠な指針となります。

市場分析調査資料は立地・建物・入居者のグレード(タイプⅠ.Ⅱ.Ⅲ)を客観的に判断します。

不動産市場におけるポジショニングを把握することで、資産特性(商品価値)に応じた効果的な対策案(収益力・資産価値の向上)を構築するための基礎資料となります。

本資料を活用することで、不動産経営の目標値設定が明確になり、将来の資産形成にどのように活かすべきか、その適切な方向性を示すことができます。

資料活用の具体的ステップ

-

市場ポジショニングの把握

-

資料から対象資産の市場内での位置づけ(競合物件との比較・優位性・弱点)を確認

-

立地・需要層・家賃相場などの指標を抽出

-

-

資産特性の分析

-

建物構造・築年数・設備仕様・間取り構成などを評価

-

現状の収益力と資産価値を定量化

-

-

課題の抽出と優先順位付け

-

稼働率低下、賃料下落、修繕コスト増などのリスクを洗い出し

-

緊急度・影響度で優先順位を決定

-

-

対策案の立案

-

資産特性に適した改善策(リフォーム・付加価値設備導入・ターゲット層変更など)を検討

-

投資額と収益改善効果を試算

-

-

目標値の設定

-

賃料単価・稼働率・年間収益・ROIなど、数値化された目標を設定

-

短期(1年以内)・中期(3〜5年)・長期(10年〜)の三段階で計画

-

-

実行・モニタリング

-

計画に沿って改善策を実行

-

資料を活用し、半年〜1年ごとに市場ポジションを再評価し、計画を修正

-

立地調査選定相談 1件 5,500円/(税込) メールなどによる相談・方向性について考察

簡易型市場動向調査費用 1物件 88,000円/(税込) 入居者属性による行動予測と対策立案の考察

一般的市場動向調査費用 1物件 176,000円/(税込) 入居者属性・立地特性・建物特性から資産価値向上計画の考察

詳細項目付き市場調査費 全体 544,500円/(税込) アセットマネージメント業務内容を盛り込んだ戦略策定

弊社サービスをご利用いただいた方の事例をご紹介します。詳しくはお問合せ下さい。

サービス提供前

埼玉県さいたま市在住のH.Kさんは、賃貸経営歴20年のベテランです。

現在、空室改善に頭を悩ませています。所有物件は、築19年の軽量鉄骨造2階建て、全8世帯の2DKタイプ。

物件の構造や間取りは、入居者の属性に大きく影響します。

新築当時と比べると、現在では入居者層やそのニーズに大きな変化が生じていると考えられます。

投資顧問コメント

こちらのお客様と同じようなお悩みを抱えている方は、決して少なくありません。需要層の動向は日々変化しており、その変化の度合いは年々大きくなっています。

その理由は、現在の賃貸市場が完全に「借り手市場」へと移行しているためです。かつての市場とは異なり、入居希望者は自分好みの条件を満たす物件を豊富な選択肢の中から選べる環境にあります。

こうした状況において、供給側は市場動向を正確に把握し、どのような戦略を取れば問題解決につながるのかを検証する必要があります。現実には、周辺市場には空室物件が溢れており、仲介会社任せの経営では空室解消までに長い時間を要してしまいます。だからこそ、独自の戦略(オリジナル戦略)を策定し、それを実行に移すことが、空室改善と安定経営の近道となります。本資料が、その戦略立案の一助となれば幸いです。

市場動向サービス提供後

事前にメール等で詳細なお悩みをお伺いし、空室原因・稼働率低下・競争力低下の要因について、面談前に検証を行った上でご相談を承りました。

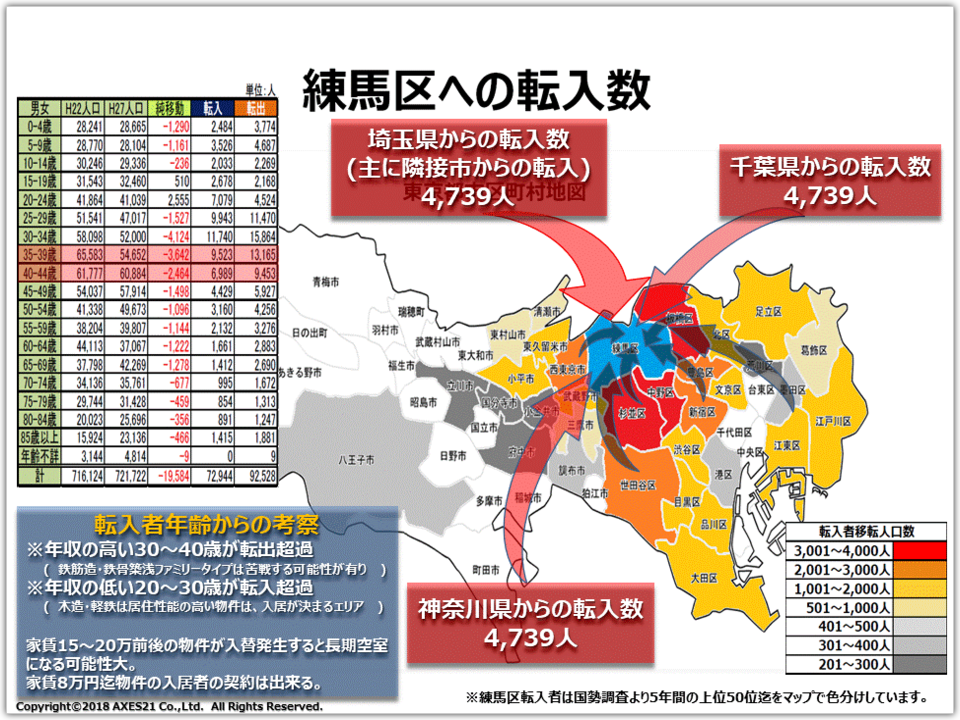

調査内容は、資産から半径1km圏内の市場動向(人口・賃貸市場規模・地域特性)をはじめ、競合賃貸物件の状況、居住者(借家世帯)の年収構成、ライフスタイル・ライフステージ等の需要層分析まで実施。これに基づき、改善対策のポイントと費用対効果をご説明し、今後の運用期間中に稼働率を維持するために必要な項目をご提案しました。

また、構造別に需要層が求める建物性能が低下している場合、ニーズとの不一致により問い合わせ件数が減少すること、さらに仲介会社からの協力も得にくくなる理由についても解説しました。その上で、需要層に合わせた商品価値の改善(間取り構成や設備内容の時代ニーズ適合)を行うことで、抱えている問題を早期に解決できることをご説明し、ご納得いただきました。

担当スタッフからのコメント

このように、地域別に入居者の動向が変化することで、入居者属性にも変化が生じています。資産の収益率低下を未然に防ぐためには、市場動向分析ツールの活用が不可欠です。

市場動向分析で得られる主な効果

-

入居者属性の検証により、改修費用の目安が把握できます。

-

世帯年収の調査により、支払い可能な家賃水準が分かります。

-

地域ごとの人口増減傾向を把握できます。

-

持家・借家の需要層動向から、エリア特性の将来性を判断できます。

-

問題解決につながる具体的な対策を明確化できます。

「簡易市場動向サービス」を活用すれば、物件周辺の現状を効率的に把握でき、経営改善に直結する情報を得られます。エリア特性と物件特性を市場ニーズと照らし合わせることで、「何を」「どのように」工夫すべきかを理解し、効果的な対策を立案できます。

※なお、AM(アセットマネジメント)業務をご依頼いただく場合は、上記の分析業務内容が含まれています。

業務開始前に守秘義務契約の締結を行わせて頂きます。資料はこちらからダウンロードできます。

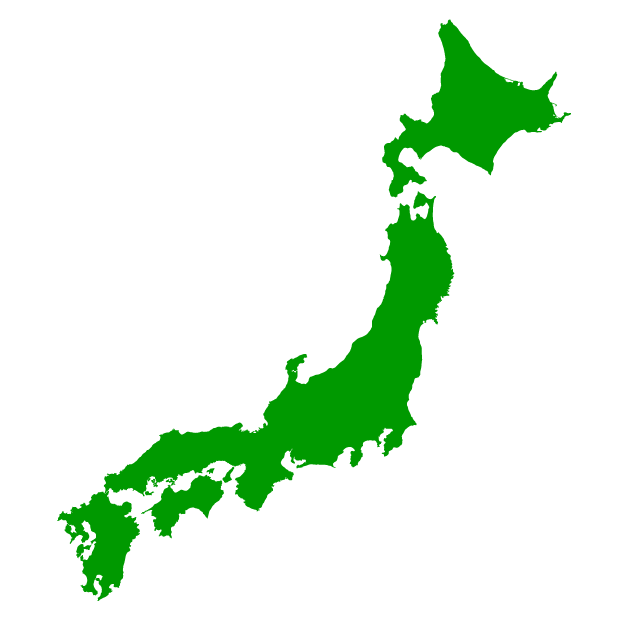

※首都圏・・・東京都、神奈川県、千葉県、埼玉県、茨木県、栃木県、群馬県

※北海道東北・北海道、青森県、秋田県、岩手県、宮城県、山形県、福島県

※甲信越・・・新潟県、富山県、石川県、福井県、山梨県、長野県

※東海・・・・岐阜県、静岡県、愛知県、三重県

※関西・・・・滋賀県、京都府、大阪府、兵庫県、奈良県、和歌山県

※中国・・・・鳥取県、島根県、岡山県、広島県、山口県

※四国・・・・徳島県、香川県、愛媛県、高知県

※九州・・・・福岡県、佐賀県、長崎県、熊本県、大分県、宮崎県、鹿児島県

※沖縄・・・・沖縄県(全域)

受付時間:10:00~19:00(土日祝を除きますが、ご予約による打合せは対応致します)

E-mail info■axes21pm.jp

(スパム防止のため■を半角@に変換して下さい)

お気軽にお問合せください。

本ページおよび関連資料に記載された内容(図表・文章を含むすべての情報)の著作権ならびに一切の権利は、株式会社AXES21 に帰属します。

また、これらの内容については、当社の事前の許可なく、使用・転載・複製・再配布・再出版などを行うことは固く禁じられております。

サイドメニュー

代表者紹介

不動産投資顧問相談役

不動産経営コンサルタント

代表取締役 谷口富實人

保有資格

- 宅地建物取引士

- 管理業務主任者

- CBA(ビル経営管理士)

- 測量士

- 建築施工管理技士

- CPM®(米国不動産経営管理士)

- 競売不動産取引主任者

- 相続診断士

- 賃貸不動産経営管理士

- ADR 不動産調停人

AXES21へようこそ。

依頼者様の不動産経営全般の問題解決を中心に業務を行っています。

問題解決に関しては最後迄責任をもって対応させて頂きますので、お気軽にご相談下さい。