不動産賃貸経営・相続対策の悩み・問題解決に特化した、専門の経営サポート会社です

不動産経営のサポートに特化したコンサル会社です。

株式会社AXES21

〒336-0923 埼玉県さいたま市緑区大間木447番2-3階

お気軽にお問合せください

営業時間 | 10:00〜19:00 (土・日・祝日は除く) 但し、土日ご予約は可能です |

|---|

不動産投資物件の埼玉県の売買事例からの利回り考察

(埼玉県での投資物件選定時の注意点)

さいたま新都心駅と街並み (埼玉県の物件選定は意外と難しい地域が多い事に注意)

埼玉での不動産投資は、東京圏の需要を取り込みやすい半面、**「立地は良いのに物件力が低く、購入後に想定外の出費が発生する」**ケースが少なくありません。安定運用の第一歩は、利回りの見え方と物件力(競争力・資産価値)の実態を切り分けて評価することです。

1) 表面利回りの“ワナ”を外して、実質利回りで比較する

売買事例の多くは「満室想定の表面利回り」で語られます。判断は以下を“引き算”した実質利回りで行いましょう。

-

想定空室・フリーレント・AD(広告料)・原状回復の実績値

-

PM/BM費、共用電気・清掃、保険、固定資産税・都市計画税

-

将来CAPEX(屋上防水、外壁、給排水、受水槽、エレベーター等)の年割計上

-

法令・安全対応(防火・避難・設備更新、監視カメラや宅配BOXなどの時代対応費)

POINT: 表面〇%→実質△%まで落とし込む“見える化”を。売買事例はここで差が出ます。

2) 埼玉エリア別の“利回りの出方”と見極め

数値断定は避けますが、相対的傾向は把握しておくと判断が速くなります。

-

南部核エリア(浦和・大宮・川口・蕨・戸田など)

都心アクセス良/入居安定→表面利回りは相対的に低め。築浅RC・駅近は競争力が強い反面、利回りは圧縮されがち。賃料維持力と出口のしやすさで判断。 -

西部(所沢・川越・ふじみ野)

ファミリー比率が高め。駐車場・収納・広さが効く。駅距離が延びると賃料感度が上がるため、商品力の磨き込みで差をつける。 -

東部(越谷・草加・八潮・春日部)

幹線道路や商業集積の影響を受けやすい。騒音・交通量・洪水ハザードの確認は必須。ニーズは単身〜ファミリーまで二極化。 -

北部(上尾〜鴻巣〜熊谷・深谷方面)

表面利回りは相対的に高めに見えやすいが、人口動態・雇用・住み替え動線のチェックなしに飛びつかない。空室回復の難易度と出口戦略を先に想定。

「高い表面利回り=安全」ではありません。賃料維持力・稼働回復力・出口のしやすさを一体で評価することが、埼玉では特に重要です。

3) 売買事例から読み解く“物件力”のサイン

要注意(レッドフラッグ)

-

新耐震(1981/6以降確認申請)未満、検査済証ナシ、増改築の整合不明

-

長期空室が“広告料増・賃料大幅調整”で埋まっているだけ

-

給排水・外壁・屋上防水など大型CAPEXの先送り痕跡

-

入居者構成が偏り、退去期が重なるリスクを内包

-

ハザード(洪水・内水・崖)や用途地域・法規制の齟齬

プラス(グリーンフラッグ)

-

駅徒歩と生活導線の整合(暗い道・坂・幹線横断の有無)

-

ターゲットに刺さる設備粒度(宅配BOX、無料Wi-Fi、防犯、追焚/独立洗面など)

-

リーシング実績の再現性(同条件で継続的に決まっている)

-

管理体制の透明性(PM/BMのKPI、修繕履歴、将来計画)

-

出口の絵(賃料改定余地、用途転換余地、買い手層の存在)

4) 契約前に必ず行うチェックリスト(実務版)

-

賃料表(レントロール):在籍年数・賃料改定履歴・滞納・更新率

-

稼働率の実績推移:季節変動だけでなく構造的空室を見抜く

-

法令・図書:検査済証、確認済証、図面、違反是正の有無

-

ハザード:洪水・内水・液状化・崖、避難導線

-

建物・設備:専門家同行で劣化度とCAPEX年表を作る

-

エリア需給:徒歩圏の競合ストック×募集状況、AD相場

-

運営費の妥当性:PM/BM費、共用電力、水道、保険、原状回復単価

-

金融条件の適合:LTV、金利弾力性、DSCR(DCR)ストレステスト

-

出口戦略:保有年限、売却先想定、NOIとCAPEXのトレンド

-

運営体制:管理会社の提案力・反応速度・KPIレポート形式

5) 良い仲介・コンサルの選び方

本文のご趣旨どおり、瑕疵だけでなく“経営リスク”まで明示し、数値で説明できる相手を選んでください。

-

「満室想定の表面利回り」で煽らず、実質利回りと将来CAPEXで語る

-

代替案(買わない判断、価格調整、条件付け)を出せる

-

「検査済証」「用途・法規」「ハザード」「リーシング再現性」まで一気通貫で検証できる体制

埼玉での投資は、立地×物件力×運営技術の三位一体が成否を分けます。

売買事例の数字に飛びつかず、実質利回り・CAPEX年表・賃料維持力・出口戦略で“地力”を見抜くこと。これが安定運用を最短距離で実現する判断基準です。

6) 購入後の運営シナリオ設計

購入時点での利回りや稼働状況が良好でも、**“保有期間中に何が起きるか”**をあらかじめ想定することが重要です。

-

保有初期(1〜3年)

-

既存入居者の更新時期と賃料改定余地の確認

-

共用部・専有部の小規模リフォームで印象改善

-

管理体制の改善(反応速度・報告精度)で入居者満足度UP

-

-

中期(4〜7年)

-

大規模修繕(外壁・屋上防水・設備更新)を織り込んだ資金計画

-

周辺競合との差別化戦略(Wi-Fi無料化、防犯強化、付加価値設備導入)

-

稼働率低下の兆候があれば賃料調整と広告戦略を迅速に実施

-

-

長期(8年以降)

-

売却or再投資の判断

-

キャッシュフローと残債の関係から出口タイミングを検討

-

次の買い手が求める条件(利回り・管理履歴・修繕済み項目)を満たす状態で売却へ

-

POINT: 購入前に**「10年後に売るなら、どの状態で・誰に・いくらで売れるか」**まで逆算して運営する。

7) 出口戦略の組み立て方

埼玉の場合、出口は以下の3つのルートが現実的です。

-

個人投資家への売却

-

築浅〜築20年以内、駅近で稼働率安定、表面利回り6〜7%前後

-

実質利回りの数字がきれいに出る状態で売却

-

-

法人投資家(サブリース業者・中規模法人)への売却

-

規模感(10戸以上)、管理履歴・修繕履歴が整っていることが条件

-

安定稼働+運営コスト低減策の導入実績が評価されやすい

-

-

自社グループ内での保有継続(資産管理会社への移管)

-

相続対策や法人内部留保活用

-

保有期間中に大規模修繕を済ませ、将来の稼働リスクを抑える

-

出口の絵が曖昧だと、保有期間中の意思決定(修繕・改装・賃料改定)がブレるので、必ず事前に決めること。

8) 「失敗する投資家」の典型パターン(埼玉編)

-

表面利回りだけで即決し、実質利回り計算を怠る

-

管理会社の選定基準が「安い手数料」だけ

-

CAPEXの年表を作らず、大規模修繕の資金が足りなくなる

-

エリア需給の変化(新築供給・人口減)を見落とす

-

出口戦略を決めず、売却時に想定外の値引きを強いられる

9) 成功する投資家の習慣

-

物件取得時に**「最悪のケース」**を想定し、ストレステストを実施

-

実質利回りを毎年見直し、数字で管理

-

PM/BMとの定例会議を設け、修繕・稼働・リーシングの改善点を毎年抽出

-

ハザード・法令・周辺開発計画を定期的にチェック

-

3〜5年ごとに出口価格の試算をしておく

埼玉の不動産投資は、東京圏需要の恩恵と地方型リスクの両面を併せ持ちます。

**勝ちパターンは「購入前の精査 × 購入後の運営力 × 明確な出口戦略」**です。

物件選定時の注意点を押さえることで、安定収益と資産価値維持を同時に実現できます。

『売却物件の理由について』・・・・投資物件選定の要点との失敗回避術(埼玉編)

■ 売却に至る背景と“見えない失敗理由”

不動産投資を検討する際、投資家の多くは県内各都市の位置関係、人口構成、家賃相場の推移、就業環境、生活インフラ(商業施設・公共施設)の出店状況などを必ず調査します。

これは当然のプロセスですが、実際の失敗原因は数字や立地条件だけでは見えてこない部分に潜んでいます。

売却物件の中には、「物件自体」や「立地条件」が直接の理由ではなく、運営に関わる“人間関係”や“運営体制の機能不全”が原因で売りに出されるケースが少なくありません。

これまでの埼玉エリアでの事例でも、不動産経営の失敗理由の多くが、この「人的要因」に起因していました。

■ 不動産経営が失敗する主な構造的原因

-

時代変化によるズレ

-

物件特性と市場ニーズのミスマッチ

-

入居者層(年齢・職業・ライフスタイル)の多様化に対応できない

-

価値基準の変化(広さより利便性、低家賃より付加価値 など)

-

-

ニーズ動向の低迷

-

周辺エリアの経済停滞

-

産業構造や就業環境の変化による人口流出

-

-

将来不安による保守化

-

オーナー自身や運営関係者が過度に消極的になり、改善策を打てない

-

事なかれ主義が蔓延し、経営判断が後手に回る

-

-

ヒューマンエラー(人的ミス)

-

「勝手な解釈」「情報共有不足」による意思決定の誤り

-

問題発生時の責任回避・押し付け合い

-

管理会社や運営チームの“機能不全”

-

■ 本質的な失敗原因は「変化への対応力不足」

空室率の上昇や税負担の増加など、資産に変化が現れたとき、その瞬間に正しく迅速な対処ができなかったことが、経営失敗の大半の根本原因です。

変化に適応できない運営チームは、やがて責任の所在が不明確となり、最終的な損失をオーナー自身が負う構造に陥ります。

■ 売却市場に出てくる物件の“裏側”

売却される物件のうち、実際に市場に出回るのは全体の数%程度です。しかしその中には、表面上は条件が良く見えても、運営面の問題を抱えた物件が含まれています。

見た目や立地条件が良くても、購入前に以下の確認は必須です。

-

物件が抱える固有リスクの洗い出し

-

修繕履歴・設備寿命・法令適合性

-

競合物件との優位性の有無

-

-

リスク対応能力の自己診断

-

自分自身、もしくは信頼できる運営チームで対処できるか

-

必要に応じて専門家ネットワークを組める体制があるか

-

■ 投資家が最優先で確認すべきこと

埼玉エリアで資産形成を目指す投資家は、物件特性・地域特性の把握だけでなく、関わる人や会社の“運営実力”と“問題対応能力”を見極めることが重要です。

数字や外観だけでは判断できない部分こそが、経営の成否を分けます。

-

運営チームの過去実績

-

問題発生時の対応スピードと解決力

-

地域内での評判や信頼度

この見極めができれば、失敗物件をつかむ確率は大幅に下がり、安定した資産形成につながります。

投資家の方々は必ず不動産投資を検討する場合、県内の各都市の位置・人口構成・地域家賃の推移と就業環境、生活諸施設の出店状況等を必ず調べると思います。投資物件エリアのリスクを把握することは大切なことですが、不動産運用には運営する際、色々な人が絡んできます。売却物件の中には、この関わる人が理由で、売ることになった事例が数多くあります。今迄の不動産経営で失敗した多くの理由がこの理由です。

『4つの原因』・・ヒューマンエラー(勝手な解釈が引き起こす問題)

■ 人的要因による経営崩壊パターン

不動産投資の失敗は、外部環境や物件特性よりも、関わる人間の判断や行動によって引き起こされることが多くあります。以下は、埼玉県内で見られた典型例です。

1. 勝手な解釈による判断ミス

-

事例:管理会社が空室対策として大幅値下げを実施。オーナーへの事前説明はなく、結果的に家賃相場が下がり、将来の収益性が大きく低下。

-

原因:情報共有不足、合意形成プロセスの欠如。

-

再建策:契約時に「家賃設定・変更の承認プロセス」を明文化。月次報告ミーティングを必須化。

2. 責任回避体質の運営チーム

-

事例:共用部の水漏れトラブル発生時、管理会社と施工業者が責任を押し付け合い、対応が3か月遅延。入居者が退去し、風評被害が拡大。

-

原因:業務委託契約書に責任範囲の明確化がない。

-

再建策:契約に「一次対応義務」と「責任分界点」を明記。トラブル発生時の対応フローをマニュアル化。

3. 地域ニーズ無視のリノベーション

-

事例:単身者需要が高いエリアで、家族向け3LDKに大規模改修。結果、空室が半年以上続く。

-

原因:マーケット調査不足、運営担当者の独断。

-

再建策:改修前にエリア別需要調査を実施。収益性シミュレーションを共有し、複数案で比較検討。

4. 情報の属人化

-

事例:運営の中心人物が退職した途端、家賃管理・修繕履歴・契約書類が引き継がれず混乱。結果、滞納回収や修繕対応が遅延。

-

原因:情報管理体制の欠如。

-

再建策:クラウド管理システムを導入し、物件情報を共有化。オーナーもリアルタイムで確認可能にする。

■ 人的リスクを防ぐための「3つの予防設計」

-

契約とルールの明文化

-

家賃改定、修繕、空室対策などの意思決定プロセスを契約書に記載。

-

責任分界点と一次対応義務を明確化。

-

-

情報共有の仕組み化

-

月次レポート・定期オンライン会議を必須化。

-

重要書類や履歴はクラウド管理で全関係者が閲覧可能に。

-

-

第三者による定期モニタリング

-

不動産コンサルや専門士業による年1〜2回の運営監査。

-

利害関係のない第三者の視点でリスクを早期発見。

-

■ 埼玉エリア特有の人的リスク傾向

-

人口構成の二極化:大宮や川口など都市部は若年層流入がある一方、郊外では高齢化と空室率上昇が顕著。

-

管理会社の偏在:都市部では競争が激しいが、郊外は選択肢が少なく、質の低い運営会社に依存する傾向。

-

地元志向の強さ:地域に根差した運営が強みになる一方、外部視点が不足し、改善の遅れを招く場合がある。

■ まとめ:人的要因を制する者が、安定経営を制す

不動産投資の成否は、立地や建物よりも「誰が運営に関わるか」に大きく左右されます。

物件選定時には、運営チームの実力とリスク対応力を“資産価値の一部”として評価することが、長期的な成功への鍵です。

『経営破綻を未然に防ぐための実践的対策』(埼玉編)

埼玉県における不動産経営の失敗要因の多くは、資産に関わるすべての関係者が「現状を正確に把握していない」ことから始まります。

空室率の上昇、修繕コストの増加、税負担の変化など、何らかの問題が発生しても、

「誰かが何とかしてくれるだろう」という“他人事意識”のまま対応が遅れ、経営悪化を招くケースが後を絶ちません。

これは、埼玉全域の経営不振物件に共通して見られる特徴です。

1. 実施計画書の作成が経営安定の第一歩

賃貸経営をこれから始める場合はもちろん、すでに運営中の方も、**「資産運営の実施計画書」**を作成することを強くお勧めします。

計画書には、以下の要素を必ず盛り込みます。

-

絶対に実行すべき項目(例:家賃見直しのタイミング、修繕計画、資金繰り対策)

-

運営方針(資産をどのような位置づけで活用するのか)

-

実施スケジュール(短期・中期・長期の行動計画)

この計画書を、資産運用に関わる関係者(管理会社、金融機関、工事業者、税理士など)に共有し、

運用方針と行動計画を明確に伝えることで、所有者としての姿勢が示され、関係者にも大きな意識改革が生まれます。

2. 「方針の明示」が経営破綻防止の最大ポイント

経営破綻を防ぐための第一のポイントは、関連業者への方針明示です。

曖昧な指示やその場しのぎの判断では、関係者の動きは鈍くなり、問題が放置されがちです。

-

何を優先するのか(収益性・入居率・資産価値の維持 など)

-

何を避けるのか(安易な家賃値下げ・短期的修繕の繰り返し など)

-

誰が最終責任者なのか(意思決定の一元化)

これらを事前に明確化することで、問題発生時の対応スピードが格段に上がります。

3. 資産運用チームの構築

最終的には、資産運用チームを組成することが理想です。

オーナーを中心に、管理会社・税理士・不動産コンサル・金融機関担当者などをチームとして機能させ、

定期的に現状分析と改善案の共有を行います。

こうしたチーム体制は、

-

情報の一元化

-

責任分担の明確化

-

臨機応変なリスク対応

を可能にし、経営破綻の芽を早期に摘むことにつながります。

埼玉県での不動産経営は、「立地の良さ」だけでは長期安定は望めません。

オーナー自らが経営の方向性を明確にし、それを計画書として関係者に示し、協働体制を築くことこそが、

経営破綻を未然に防ぐ最大の武器となります。

「資産は守るものではなく、成長させるもの」──その姿勢を明文化し、全員が同じ地図を持って進むことが、埼玉で勝ち残る経営の鍵です。

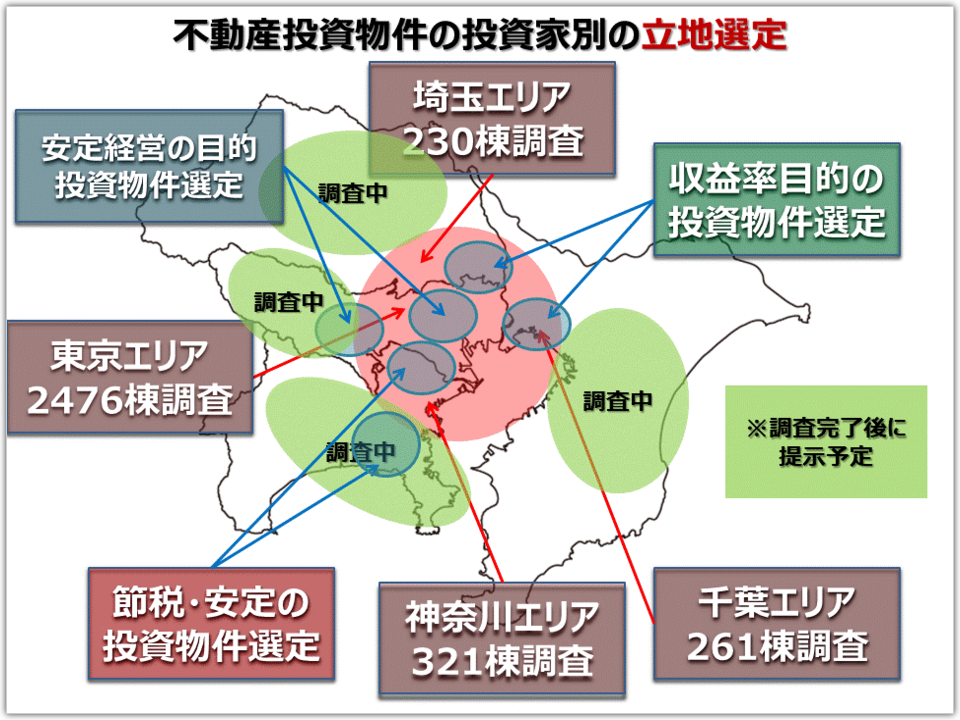

不動産投資における立地選定は、投資家の性格や投資スタイルによって大きく変わります。

一般的に「主要駅徒歩圏・生活施設充実・整然とした街並み」といった条件は至る所に存在しますが、それだけでは投資判断として不十分です。

本当に重要なのは、そのエリアが「主要な入居者層の大半にとって魅力的かどうか」という視点です。

埼玉県内には駅近物件が多く存在しますが、その中にも稼働率が低迷している物件があります。

なぜ利便性が高いはずの駅近物件で空室が出るのか──その原因は立地ではなく建物や管理面にある場合も少なくありません。

-

建物設備や間取りが時代のニーズに合っていない

-

居住者間のトラブル

-

管理会社との不適切な契約や対応遅れ

こうした要因を見極めるために、購入前の現地調査と運営履歴の確認は必須です。

路線別・エリア別の選定基準

1. JR京浜東北線・埼京線・高崎線・宇都宮線

-

都心から20km圏内の駅徒歩圏が基本ターゲット

-

20km圏を超える場合は、浦和・大宮への通勤需要を想定

-

徒歩圏外は空室発生リスクが高いため慎重な選定が必要

2. JR武蔵野線

-

地元就業者を主なターゲットに設定

-

駐車場完備の物件が好まれる

-

近年は空室率上昇傾向が見られるため、就業先の動向も確認必須

3. 東武線・西武線

-

都内通勤者狙いなら20km圏内に限定

-

20km超のエリアは地元就業者をターゲットに切り替え、家賃設定も地元相場に合わせる

-

通勤・通学の便と商業施設の有無が賃料維持の鍵

4. 埼玉東部の東武線

-

南越谷駅までが都心通勤者需要の中心

-

それ以北のエリアは人口動態・就業環境の変化が大きいため、需給バランスの検証が不可欠

5. つくばエクスプレス線

-

都内通勤者が中心ターゲット

-

家賃設定は思いのほか高くできない傾向

-

今後の沿線開発や駅周辺整備により需要構造が変化する可能性あり

埼玉県での投資物件選定は、「駅近=安定」ではないことを前提に考える必要があります。

重要なのは、路線特性・エリア人口動態・ターゲット層の明確化を踏まえ、物件がその層にとって本当に魅力的かどうかを判断することです。

最終的な投資判断は、

-

エリア特性(立地)

-

物件特性(建物・設備・管理体制)

-

ターゲット層の需要

この三位一体で評価することが、安定経営への近道となります。

転入超過地域以外は木質系のAPは見送る必要があります。基本的に建物の居住性能は著しく低下している物件が多いと考えるべきです。リスクを取るには専門家等と相談すべきです。

売出し軽鉄物件の多くは大規模修繕工事が未実施。修繕履歴の無いものは建築士等専門家の診断を受けるべきです。

幹線通り沿い事務所・店舗併用共同住宅はテナント付けは苦戦すると考える必要があります。自宅併用が構成に入っている場合も同じく苦戦するか改修費用が増加すると考えるべきです。

木質系物件は築年数によって様々な障害有。修繕履歴は必須

ハウスメーカー物件は仕様が統一されており、改修計画が比較的容易ですが、専門家の立ち合いが必須

鉄筋造物件は築年数でおおよその使用材料か分かります

埼玉エリアの売買物件の特徴と傾向

埼玉県で売却される投資物件の多くは、**「競争力低下」と「資産維持の困難さ」**が売却理由の中心となっています。

築年数の経過、立地条件の変化、管理コストの増加、そして入居ニーズの変化が、売却を決断させる主な要因です。

1. 構造別の物件構成比

売却物件を構造別に見ると、以下のような傾向が見られます。

-

木造(52%)

-

築年数:約25年前後

-

立地:駅徒歩15〜25分、バス便エリアが主流

-

間取り:2DKが多数

-

傾向:駅距離・築年数ともに需要層の縮小傾向があり、維持管理コスト負担増が課題。

-

-

鉄骨造(10%)

-

築年数:25〜30年以上

-

立地:駅徒歩圏と徒歩20分以上が混在

-

間取り:多様(単身・ファミリー混在)

-

傾向:規模により競争力差が大きく、老朽化対応の有無で成約速度が変動。

-

-

鉄筋コンクリート造(RC造)(22%)

-

築年数:25年以上が主流

-

立地:駅徒歩圏だが主要駅以外が多数

-

傾向:耐久性はあるが、設備更新・修繕費用の重さが売却要因になりやすい。

-

-

軽量鉄骨造(16%)

-

築年数:25年以上

-

立地:駅徒歩圏も含む混在型

-

間取り:ファミリータイプが主流

-

傾向:戸数規模が小さい場合、家賃競争で苦戦する傾向。

-

2. 売出時の表面利回り傾向

-

木造:築年数経過物件は9〜12%前後、新築は6.5%前後

-

軽量鉄骨造:築25年以上が中心で、8〜10%前後

-

鉄骨造:築25年以上が中心で、約8%前後

-

鉄筋造(RC造):平成初期築が多く、7〜8%前後

-

傾向

築年数が経過した物件ほど利回りは高く見えますが、その分修繕・維持コストが嵩み、実質利回りは低下しやすい状況です。

3. 成約価格帯の分布

-

〜5,000万円:54.2%(地銀融資が多く活躍、件数増加傾向)

-

5,001万〜1億円:21.7%(軽鉄・鉄骨造が主流、増加傾向)

-

1億〜1.5億円:9.63%(鉄骨造・中規模RC造が中心、増加)

-

1.5億〜2億円:8.43%(鉄骨造・RC造が主流、増加)

-

2億〜3億円:6.04%(大型RC造が中心、安定的に推移)

-

売却理由の多くは物件力の低下と修繕コスト負担の増加。

-

築年数25年以上の物件比率が高く、立地条件や管理状態によって投資リスクが大きく変動。

-

成約価格帯は5,000万円以下が過半数を占め、中小規模物件が中心。

-

購入検討時は「利回りの数字」だけでなく、修繕計画・維持費予測・地域需要動向を加味した総合判断が必須。

『調査概要について』

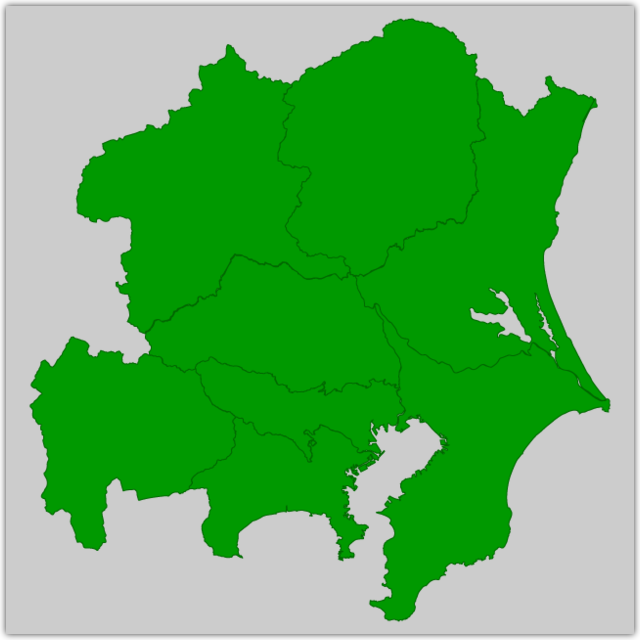

今回の調査対象は、埼玉県内の東京から20〜30km圏内のエリアに限定しました。

調査範囲をこの地域に絞った理由は以下の3点です。

-

賃貸経営を長期的に継続できる地域であること

-

東京隣接エリアの物件経営状況を確認する必要があること

-

需要層の属性変化(年齢構成・職業構成・ライフスタイル)の影響を分析するため

調査結果の概況として、平成25年当時は建物・土地評価基準を大きく逸脱している物件は少ない状況でした。

しかし、それ以降は売却価格が上昇傾向にあり、現在では購入時に投資効率(利回り・修繕コスト・賃料維持可能性)を慎重に検証しなければならない状況となっています。

売却理由の傾向

調査から判明した、埼玉県内での売却理由の多くは以下の通りです。

-

相続発生に伴う遺産分割のための売却

-

世代交代による資産処分

-

減価償却費の減少による税額負担増加と、収支悪化による返済困難

-

所有者の資産に対する考え方の違いによるメンテナンス状況の大幅な差

-

入居ニーズ変化に伴う資本的支出(バリューアップ工事費)を捻出できない

特に、資産維持が困難になった結果の処分物件が多く見られます。

さらに、元々の立地特性に課題を抱えていた物件が多く、賃貸物件としての競争力が不足している事例も少なくありません。

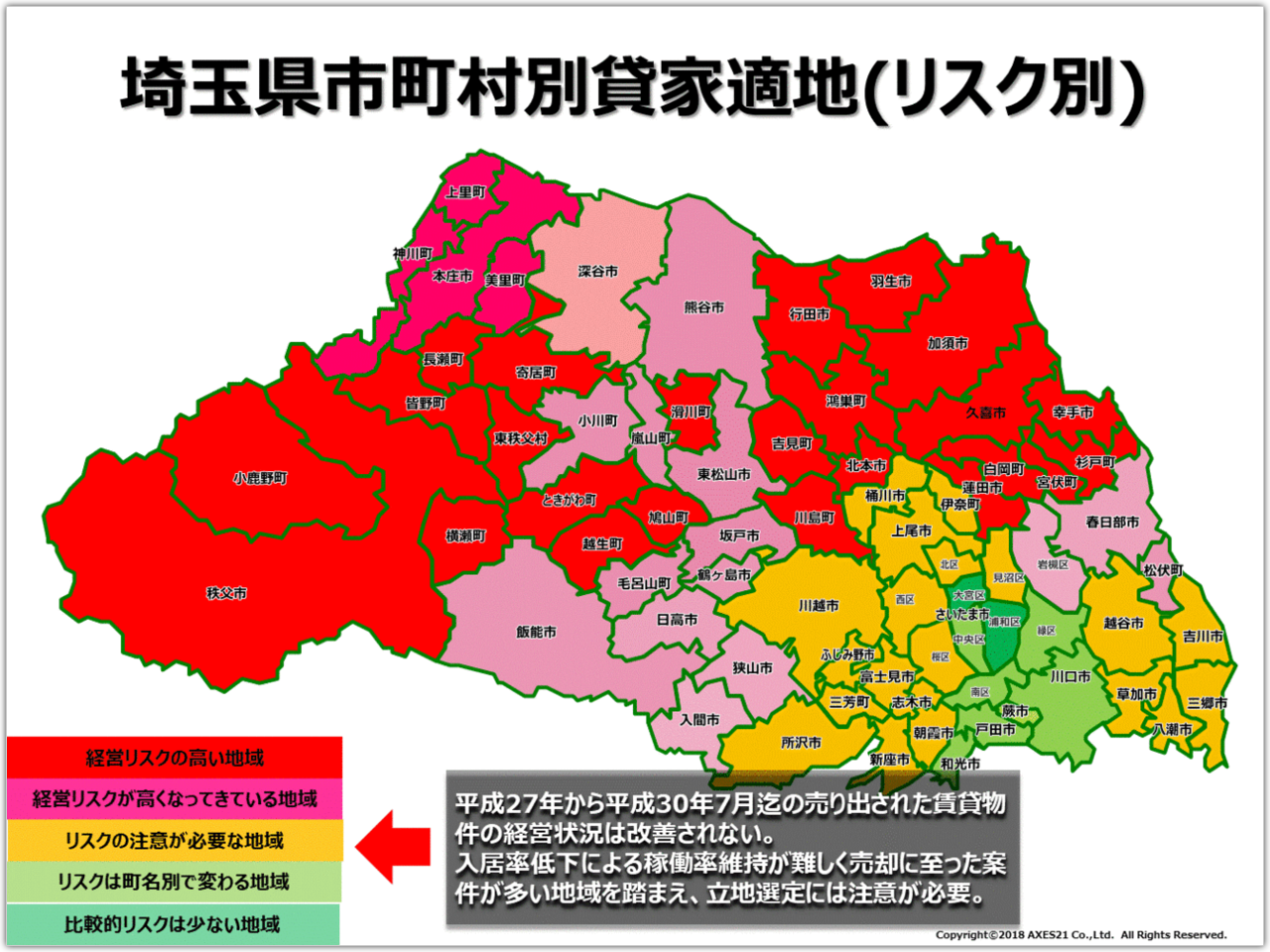

埼玉エリア特有のリスク分析

埼玉県内には、上述のような状況に陥っている物件が多数存在しており、今後も市場に売却物件として供給される可能性が高いと考えられます。

特に注意すべきは、地域の需要構造が変化しているエリアです。

たとえ物件の資産価値を高める改修を行っても、需要層(例:賃貸入居者)が減少し、代わりにパワービルダーによる戸建購入層へシフトしている地域では、空室リスクが依然として高く、経営継続は困難になります。

このようなエリアでは、入居者確保のための工夫や差別化戦略を講じても、長期安定経営は至難の業です。

したがって、購入前の段階で、立地・需要層・供給過剰の有無を入念に調査し、慎重に選定する必要があります。

今後の見通し

今後の埼玉県内の投資物件市場は、令和6年以降から価格が落ち着き、物件性能や立地条件に見合った価格帯での取引が主流になると予想されます。

一方で、需要構造が変化している地域では、表面利回りの高さだけに惹かれて購入すると、将来的な稼働率低下と修繕負担増に直面するリスクが高くなります。

結論として、「地域特性の把握」と「需要構造の見極め」が、埼玉県での不動産投資成功の最大の鍵です。

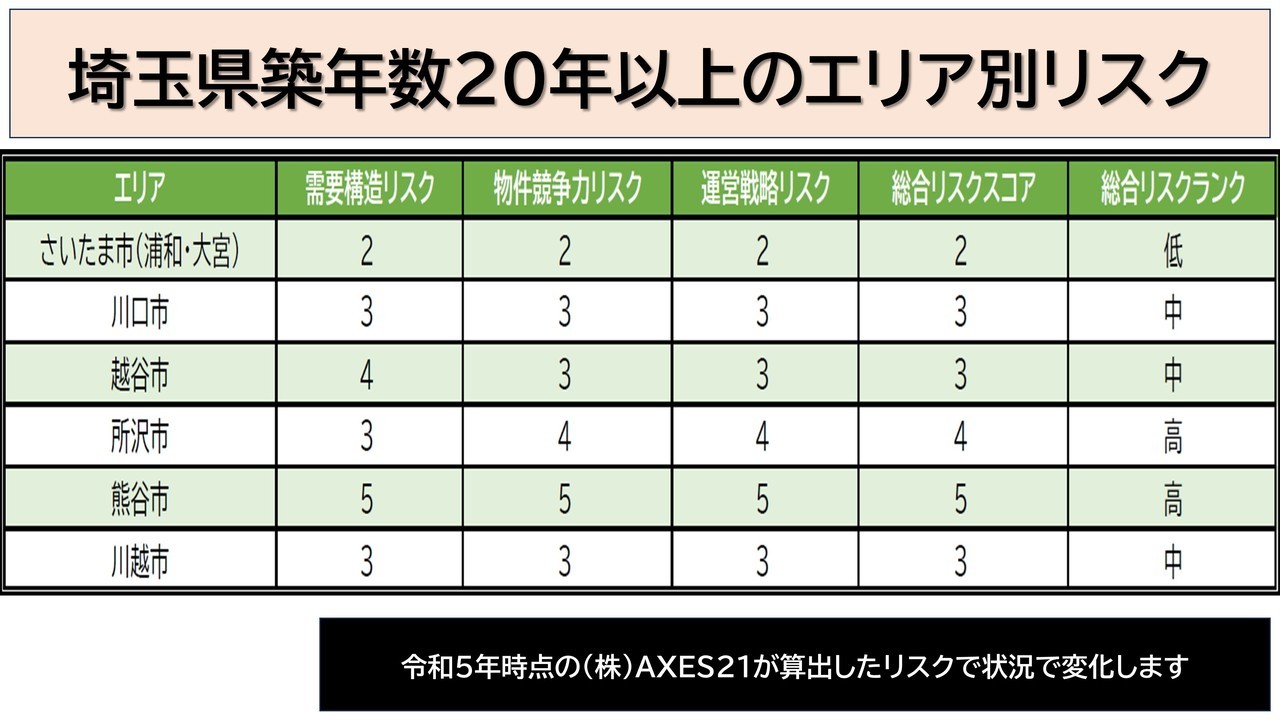

1. 需要構造の変化(入居ニーズの質と量)

-

人口動態の変化

少子高齢化・若年層流出・単身世帯比率の変化など、地域ごとの人口構成の変化が賃貸需要のベースを揺るがしています。 -

ライフスタイル・価値観の変化

リモートワーク普及による都心通勤依存の低下、設備・間取りへのこだわり強化、ペット可や宅配ボックスなどの付加価値ニーズ拡大。 -

購買層の持ち家移行

パワービルダーや戸建て供給の影響で、賃貸ターゲット層が持ち家市場へシフトし、賃貸需要が目減りする地域も出現。

考察ポイント

需要構造を見誤ると、立地・家賃設定・物件仕様の全てが空回りし、空室率増加を招きます。定期的な地域需要調査が必須。

2. 物件競争力(建物・設備・管理品質)

-

築年数と陳腐化

築25年以上物件では、間取り・設備が現代ニーズと乖離しやすく、外観・共用部の老朽化が稼働率低下を加速。 -

管理・運営体制

清掃・修繕・クレーム対応の質が物件ブランド力に直結。管理業者の力量不足は長期空室化や早期退去を招く。 -

資本的支出のタイミング

入居ニーズの変化に合わせたバリューアップ(リフォーム・リノベーション)が適切なタイミングで行われているか。

考察ポイント

「立地が良いから安心」という発想は危険。立地よりも物件力低下が稼働率低迷の原因となるケースが埼玉でも顕著。

3. 運営戦略と関係者連携(経営意思の明確化)

-

資産運営計画の有無

家賃改定・修繕計画・出口戦略を明確化しないまま経営を継続すると、市場変化に対応できず経営破綻リスクが増大。 -

関係者間の情報共有不足

所有者・管理会社・金融機関・税理士などが資産状況を共有せず、問題発生時に責任が分散・先送りされる。 -

意思決定のスピードと質

市場変化や突発的空室増加に迅速対応できる意思決定フローの有無が、回復力を左右する。

考察ポイント

埼玉の失敗事例の多くは「誰かが何とかしてくれる」という他人事経営が原因。所有者が主導権を持ち、運営チームを作ることが成功の鍵。

総合まとめ

賃貸経営を安定させるには、

1️⃣ 需要構造を読み取る力(人口動態+ニーズ分析)

2️⃣ 物件競争力の維持・向上(ハード・ソフト両面の改善)

3️⃣ 運営戦略と関係者連携の構築(意思決定の迅速化)

の3要素が揃って初めて、長期安定経営が実現します。

お問合せ

まずは弊社の受付窓口までご連絡ください。お問合せフォーム・FAXでも受付致します。

無料相談2回

メール・電話・訪問等でお打ち合わせさせて頂きます。この相談でご要望の主旨を検証いたします。

業務のお見積り

業務についてご説明させて頂き、業務にお申込み頂いた場合の金額をお見積りいたします。

ご契約・業務開始

サービス内容にご納得いただけたら、契約となり業務開始させて頂きます。

受付時間:10:00~19:00(土日祝を除きますが、ご予約による打合せは対応致します)

E-mail info■axes21pm.jp

(スパム防止のため■を半角@に変換して下さい)

お気軽にお問合せください。

本ページおよび関連資料に記載された内容(図表・文章を含むすべての情報)の著作権ならびに一切の権利は、株式会社AXES21 に帰属します。

また、これらの内容については、当社の事前の許可なく、使用・転載・複製・再配布・再出版などを行うことは固く禁じられております。