不動産賃貸経営・相続対策の悩み・問題解決に特化した、専門の経営サポート会社です

不動産経営のサポートに特化したコンサル会社です。

株式会社AXES21

〒336-0923 埼玉県さいたま市緑区大間木447番2-3階

お気軽にお問合せください

営業時間 | 10:00〜19:00 (土・日・祝日は除く) 但し、土日ご予約は可能です |

|---|

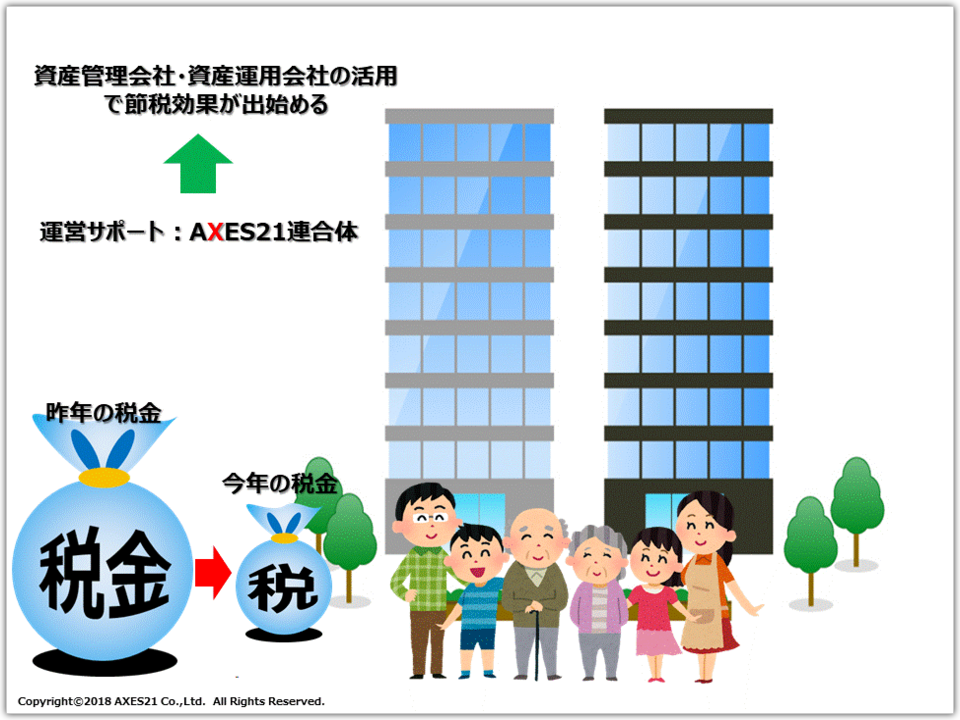

資産運用に必要な資産管理会社(プライベートカンパニー)の活用方法について

大きな節税効果と将来の相続対策・安定経営を担う、プライベートカンパニーの活用は、未来を自分の手で築き上げる第一歩です。

これからの不動産経営では、個人所有資産の運営・所有権をプライベートカンパニー(資産運用会社・資産管理会社)に移管し、節税効果・資産維持対策・相続税対策を含む総合的な資産運用を実施することが、時代に即した最適解であることは間違いありません。資産管理会社の設立は、未来を自らの手で築くための大きな契機(動機・チャンス・手がかり)となります。

先行き不透明な時代において、不動産経営には臨機応変な対処が求められます。そして、経営を支える最も重要な基盤は、今も将来も変わらず「資金力(資本力)」です。

個人経営では困難だった安定化対策も、資産管理会社を活用することで可能となります。そのためには、不要なコストの削減と効果的な節税対策を事前に検証し、経営の見直しを行うことが重要です。ただし、資産管理会社を設立しただけでは目標達成は困難であり、「どのように運用するか」によって将来の成果は大きく変わります。

資産管理会社の設立は決して難しくありませんが、その真価は運用方法と経営方針、未来戦略の策定にかかっています。弊社では、資産特性に合わせた運用プランを提携税理士事務所等と連携し、分かりやすくご提案いたします。さらに、業務内容や実施手順、経営判断基準の策定を含む包括的なサポートにより、目標達成に向けて共に取り組みます。

設立や運用方法に関するご相談は、メールにて24時間受け付けております。資産管理会社の活用は、令和時代における資産防衛スキームの中核であり、不動産経営の事業継続性を高め、希望・目標・夢を現実化するための経営方程式の一つです。

資産管理会社の活用方法

資産管理会社をどのように活用すべきか、疑問や不明点をお持ちの方も多いかと思います。

そこで、まずは弊社がご提供している業務内容をご覧いただき、その具体的な機能や役割をご理解いただいた上で、活用の方向性をご検討いただければ幸いです。

資産管理会社を利用した資産運用業務

この動画では、資産管理会社を利用した弊社がご提供させて頂いている資産運用業務についてご紹介いたします。

法人化メリットの特徴とAXES21サポート内容

資産の法人移行による節税効果とワンストップ支援

個人が保有する資産を法人へ移行することで、各種の節税効果を生み出すことが可能です。

AXES21では、法人移行時に必要となる適正価格での売買手続き、関連書類の作成、さらに融資に関するサポートまで、ワンストップ体制で対応いたします。

資産移行の全プロセスを一貫してサポートすることで、安心かつ効率的な移行を実現します。

まずはご相談ください

資産の規模や種類、ご家族構成、将来の事業計画によって、最適な移行プランは異なります。

だからこそ、初期段階での戦略設計が成功の分かれ道となります。

「自分のケースで本当に節税効果が出るのか?」と感じられた時こそ、行動のタイミングです。

AXES21が、あなたの資産を守り、未来につなげるお手伝いをいたします。

相続税・贈与税メリット

法人で不動産を取得後、3年間の保有期間を経て、法人株式を生前贈与によって各相続人へ分散することで、相続税や贈与税において大きな節税効果を得られる可能性があります。

このスキームは、税務・法務・不動産の各分野にまたがる高度な専門知識を必要とするため、必ず専門家によるサポート体制のもとで実行することが不可欠です。

適切な設計と実行により、資産の円滑な承継と節税を同時に実現することが可能となります。

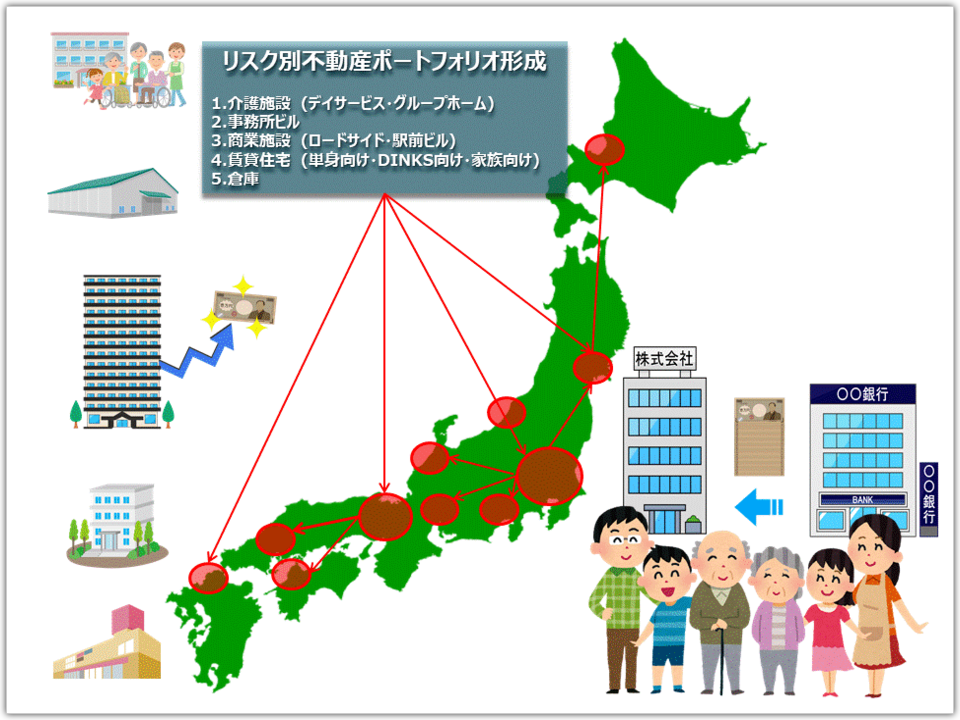

資産形成のビークル(器)

法人化移行後は、資産形成の受け皿としてプライベートカンパニーを戦略的に活用します。

金融機関との連携を図り、不動産ポートフォリオを計画的にPCにて構築することで、複数の物件・地域・用途に分散投資し、様々なリスクを低減します。

このプロセスは、法人事業の安定基盤をつくると同時に、

-

安定的な収入の確保(長期的な賃料収入・金融収益の積み上げ)

-

相続発生時のスムーズな資産承継(個人資産を法人に計画的に移行するスキーム)

を可能にします。つまり、プライベートカンパニーは「資産を守り、増やし、次世代につなぐ」ための経営インフラとして機能し、単なる節税策にとどまらず、持続的な成長と承継の両立を実現します。

これからの不動産経営では、個人所有資産の運営や所有権を、プライベートカンパニー(資産運用会社・資産管理会社)に移管し、節税効果・資産維持対策・相続税対策を含む総合的な資産運用を行うことが、時代に即した最適解であることは間違いありません。

資産管理会社の設立は、未来を自らの手で築くための大きな契機(動機・チャンス・手がかり)となります。

先行きが不透明な時代において、不動産経営には迅速かつ柔軟な対応力が求められます。そして、経営を支える最大の基盤は、今も将来も変わらず「資金力(資本力)」です。

これまで個人経営では実現が難しかった安定化対策も、資産管理会社を活用することで可能となります。そのためには、不要なコストの削減と効果的な節税対策を事前に検証し、経営の見直しを行うことが重要です。ただし、資産管理会社は「設立すること」自体が目的ではなく、いかに効果的に運用するかによって将来の成果は大きく変わります。

資産管理会社の設立は難しくありませんが、その真価は運用方法・経営方針・未来戦略の策定にかかっています。

弊社では、資産特性に合わせた運用プランを、提携税理士事務所等と連携しながら分かりやすくご提案します。さらに、業務内容や実施手順、経営判断基準の策定まで含めた包括的なサポートにより、目標達成に向けて共に取り組みます。

設立や運用方法に関するご相談は、メールにて24時間受付しております。

資産管理会社の活用は、令和時代における資産防衛スキームの中核であり、不動産経営の事業継続性を高め、希望・目標・夢を現実に変えるための経営方程式の一つです。

目 次

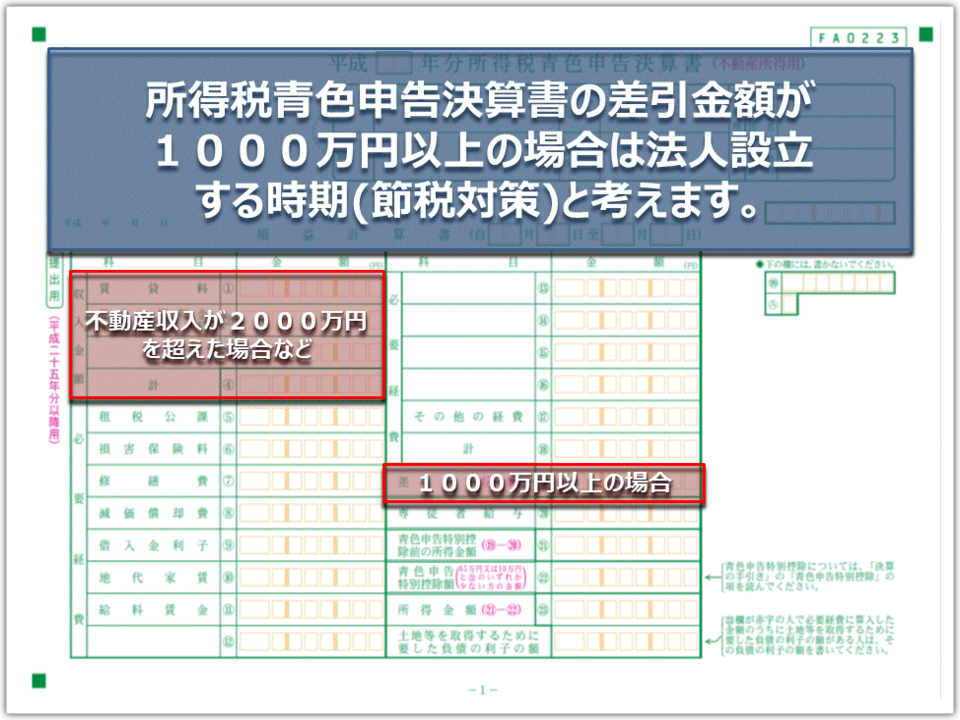

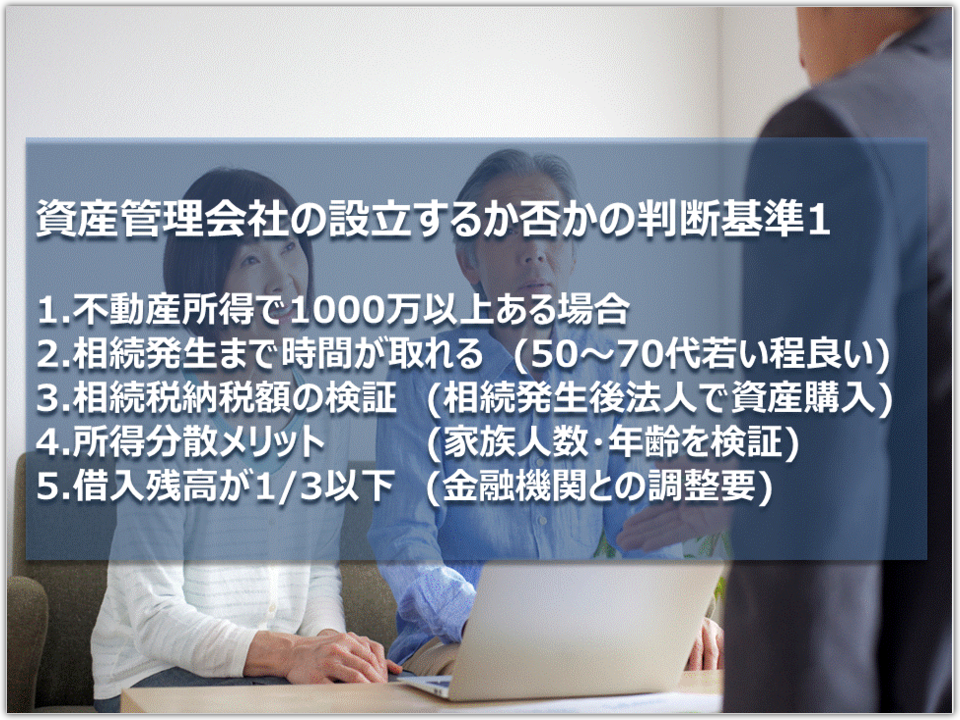

個人事業主から資産管理会社(法人)を設立する適切な時期は、

「設立の意図」「経営理念」「事業規模」「将来計画」「相続関係」など多くの要因によって異なるため、一概に判断することは困難です。

弊社のコンサルティング事例に基づくと、資産継承者全員の理解と協力が得られ、資産運用法人として責任を持って本格的に不動産経営を行う体制が整った時点での設立が望ましいと考えています。

法人の役員報酬についても、業務内容に見合った所得を受領するためには、実務を十分に理解し遂行できる能力が必要です。また、法人税や社会保険料などの納税を継続できる事業規模への成長を目指すことが重要であり、目先の節税や利益追求のみを目的にすると、経営継続が困難になるケースが少なくありません。

弊社取引先の多くのオーナー様は、不動産運用を地域社会への貢献事業(店舗・事務所・住宅など)として捉え、所有資産の活用方法を工夫しながら、入居者を通じて地域経済の活性化に寄与しています。こうした共存共栄の精神が、長期的な経営安定の基盤となっています。

反対に、自社の利益のみを追求すると、経営の軸がぶれ、設立メリットを享受する前に経営が行き詰まる恐れがあります。

したがって、資産管理会社の設立時期を見極めるポイントは、

-

家族の合意と協力

-

設立の主目的

-

経営理念

-

具体的な事業計画

これらが明確になった時点です。

ご相談の際には、資産運用体制の構築目標を明確化し、

-

資産状況の検証

-

個人所得状況

-

納税額・社会保険負担額

などを精査した上で、税務・資産運用・市場分析・法務の各専門家と協議を行い、最適な設立プロセスを確認します。その後、事業計画まで策定してから設立作業へ移行することをお勧めします。

法人の設立そのものは難しくありません。

しかし、設立目的を実現するための事業計画を十分に検討することが重要です。

役員にご家族を就任させる場合は、事前の合意形成も必要になります。

業務内容の詳細は別ページに記載していますので、あわせてご確認ください。

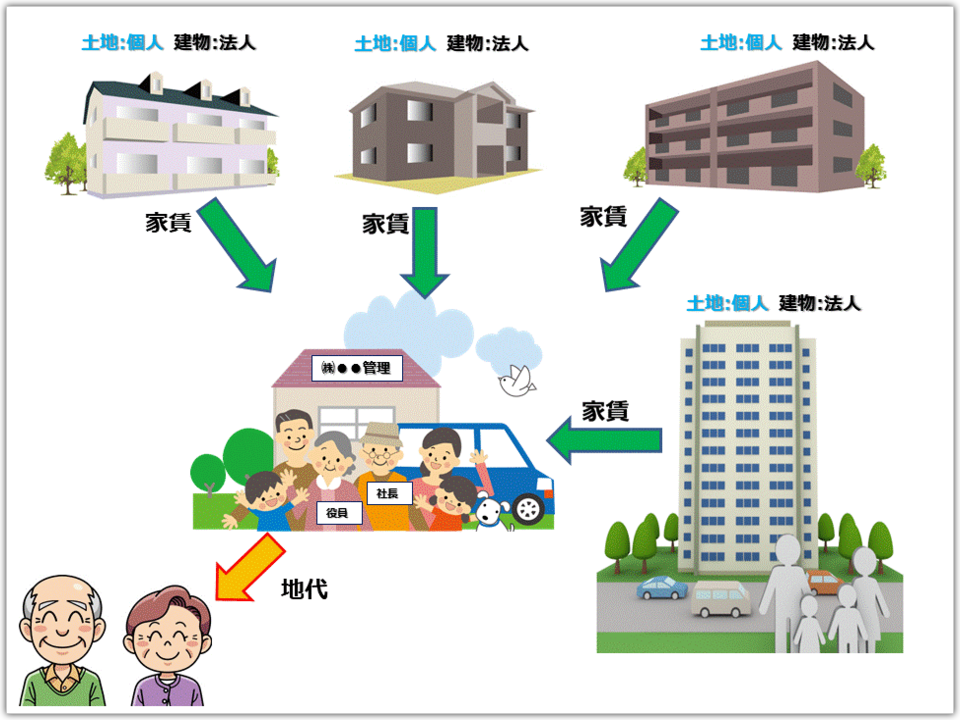

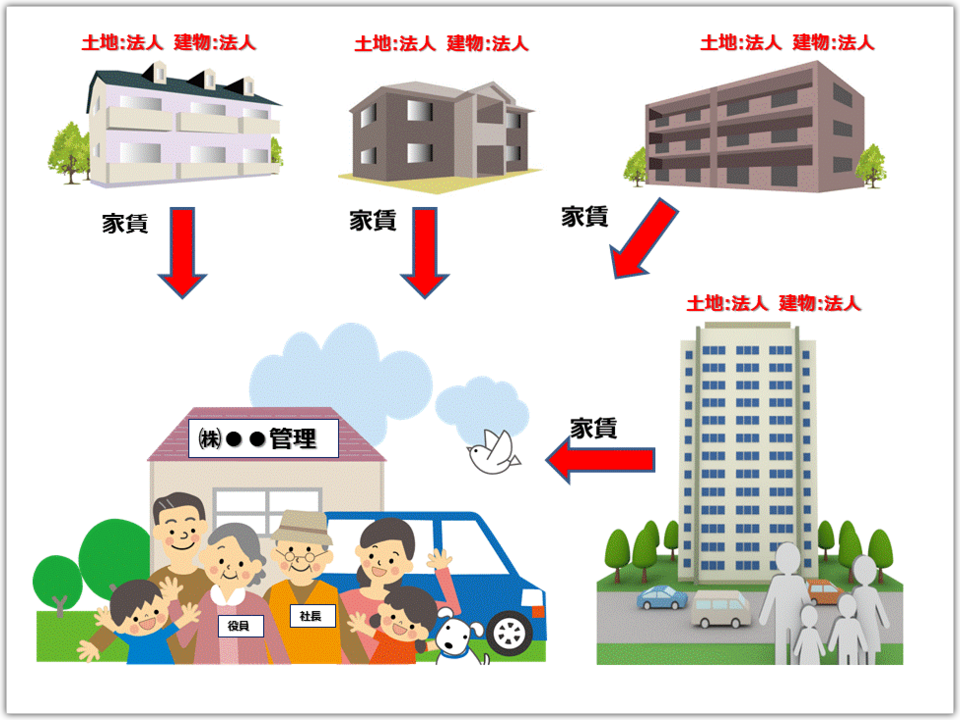

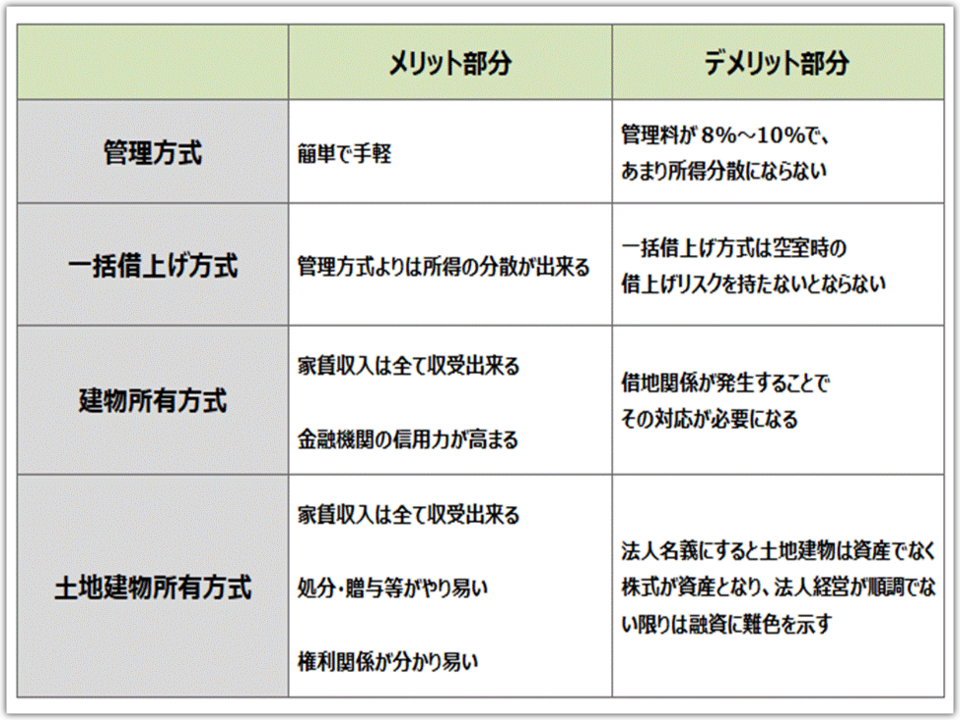

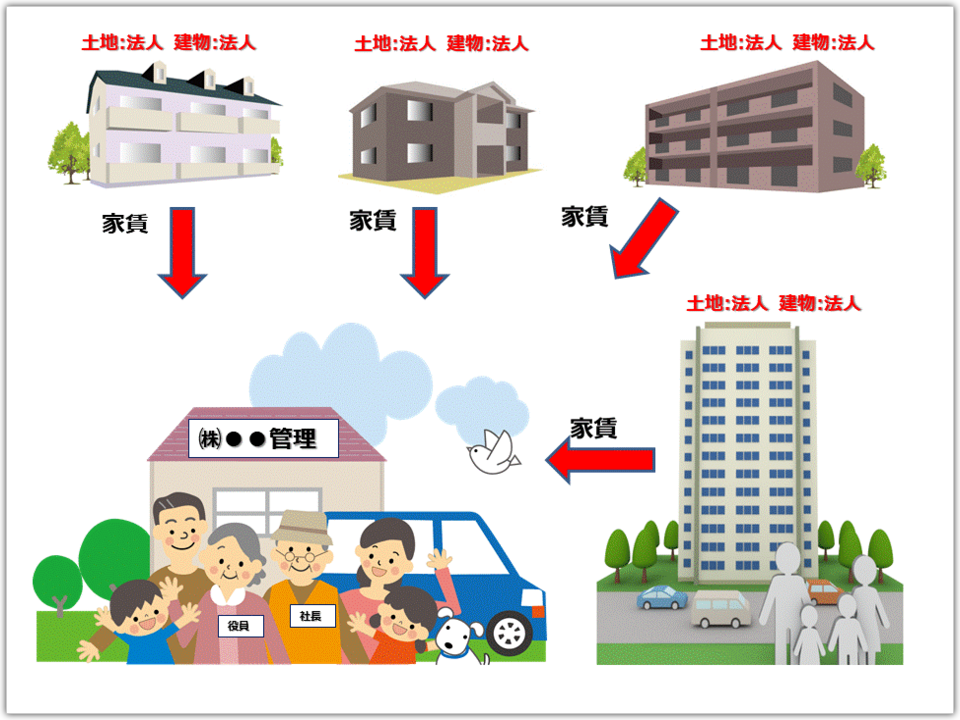

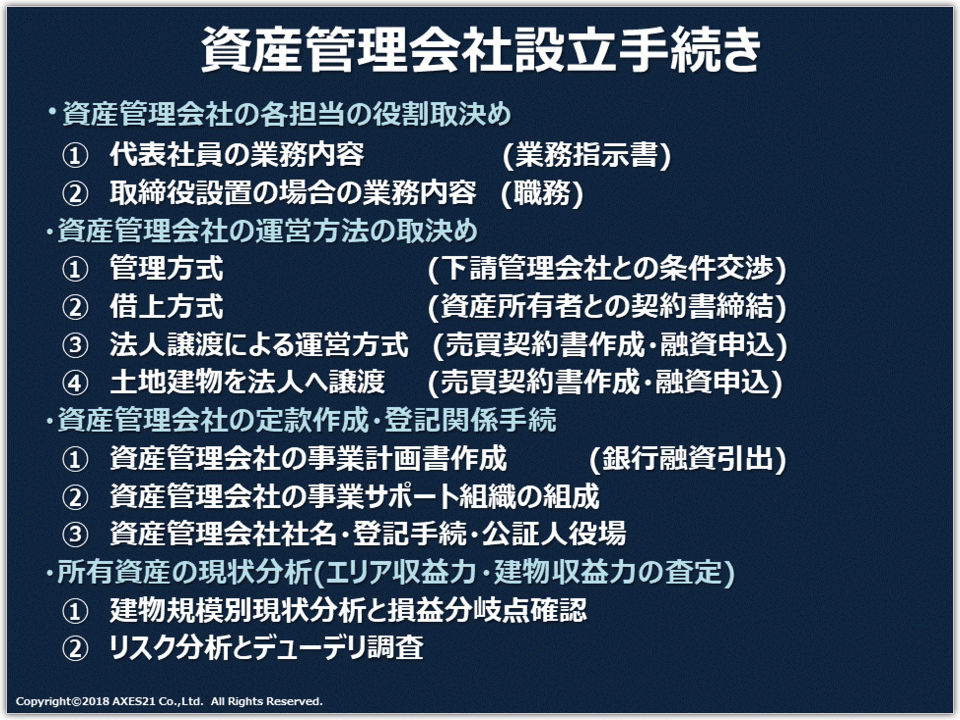

何故、資産運用管理会社を利用するのか (資産管理会社4種類方式)

なぜ、資産管理会社を設立してまで活用すべきなのか。

それは、不動産投資家・資産家が求める各種ニーズを満たし、法人税優遇を活用して資産維持・資産形成を実現できる大きなメリットがあるからです。

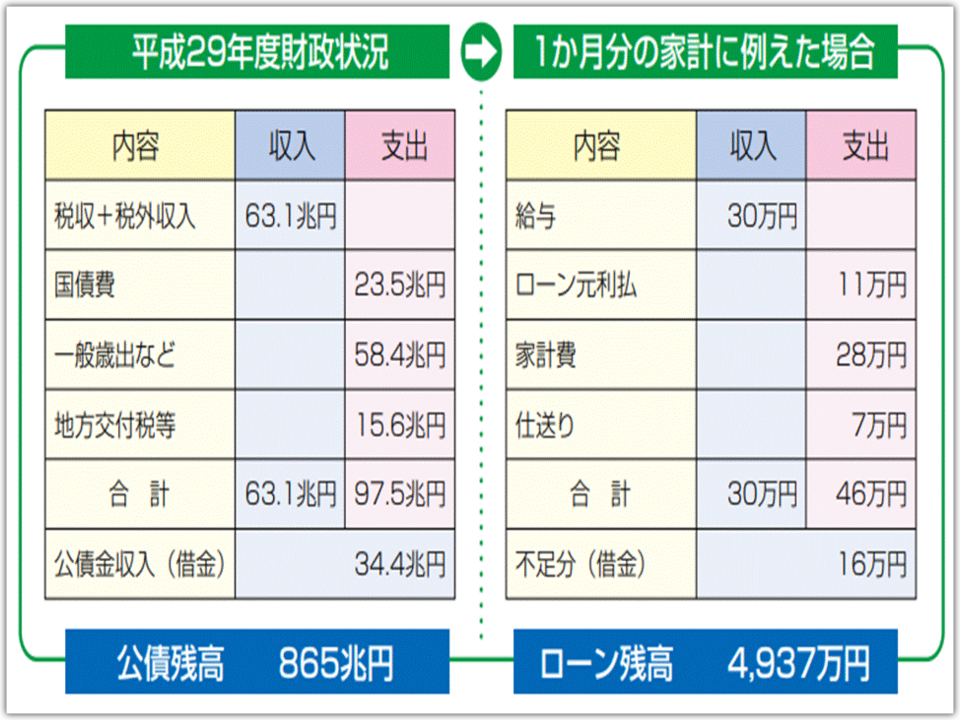

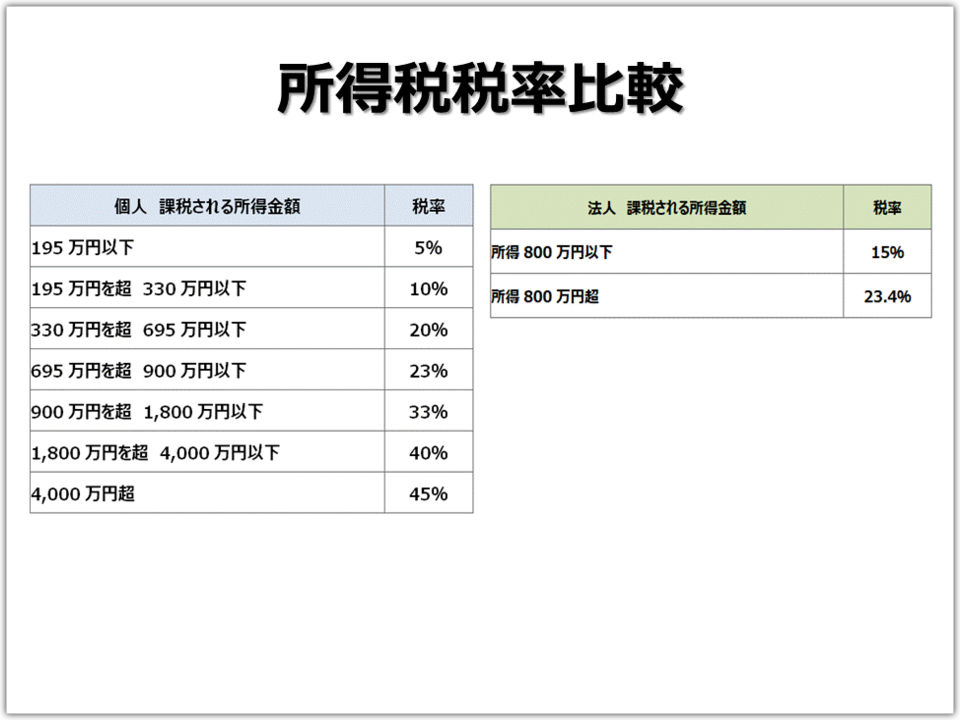

現在、国の債務は1,000兆円を超え、これ以上の借金拡大は極めて困難な状況です。結果として、富裕層への課税強化は予想通り加速し、「大増税時代」に突入しました。平成27年度からは相続税控除額の引き下げや個人所得税率の引き上げが行われ、重税社会の幕開けとなっています。

加えて、生産年齢人口の減少、高齢者増加による所得停滞や社会保障負担増は、ますます高額所得者の経営環境を圧迫しており、増税は避けられない流れです。令和時代に入り、パンデミックや倒産件数増加・就業環境の変化も需要層の動向に大きな影響を与えています。

不動産事業の個人投資家にとって、増税は資産維持のための費用減少につながり、経営継続に深刻な影響を与える可能性があります。

だからこそ、「稼いだ資産は自らの創意工夫で守る」仕組みを構築することが不可欠です。

節税対策には多くの手法がありますが、その効果は「手法」と「事業運営方法」の組み合わせで決まります。たとえば、資産管理会社を設立後、単なる一般管理や借上げ方式ではなく、

-

個人と法人の間で建物売買契約を結ぶ

-

借地権契約(無償返還届や定期借地権の活用)を実施といった方法で、資産(建物)を法人で運用するスキームも有効です。

この方式の最大のメリットは、節税効果が高く、資産管理会社に内部留保を蓄積できる点です。内部留保は将来の不測事態への備えや事業継続資金の確保に活用でき、経営の安定性を高めます。

ただし、成功には3つの条件が必要です。

-

物件の精査力(目利き)と交渉力を持つこと

-

不動産・相続に精通した税理士や司法書士との連携

-

実務に精通した信頼できるサポート会社の存在

これらが揃わなければ、事業の安定化は難しいでしょう。

また、会社設立後に経営方針や事業運営計画、資産維持戦略といった基盤を固めなければ、設立目的が途中で頓挫する恐れもあります。節税効果だけに依存せず、事業運営と一体で進めることが、資産形成を持続的に発展させる鍵です。

資産管理会社は、設立目的を達成できる要素を多く持つ優れた経営手法の一つです。そして、その成果は、関わる専門家や業務委託先の手腕によって大きく変わります。

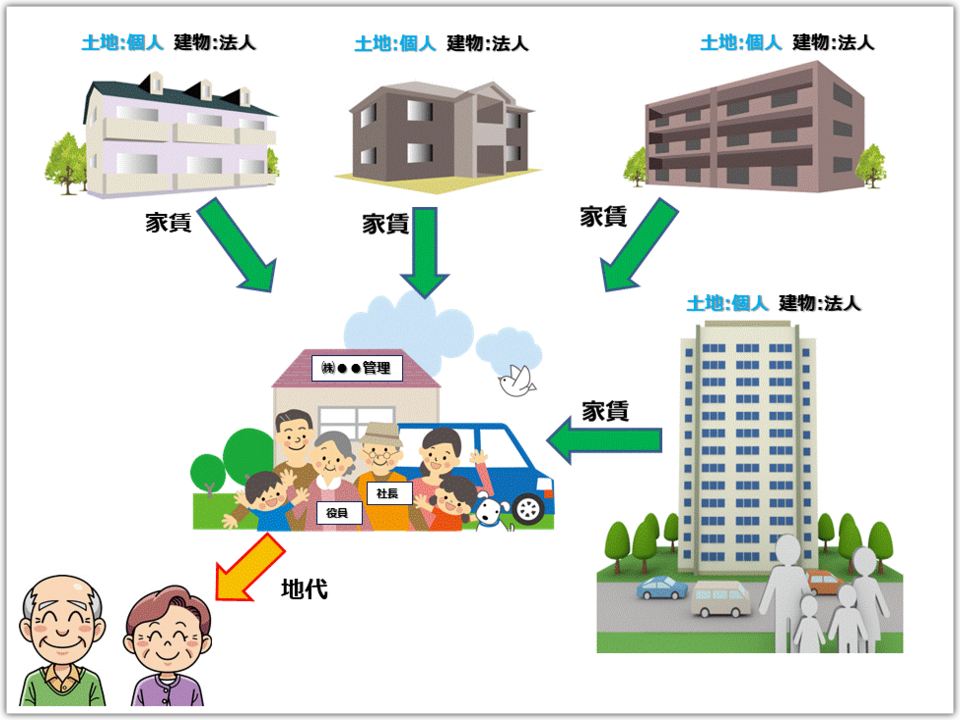

法人による収益不動産所有・運営のメリットと土地利用方式の選択

法人で収益不動産を所有・運営することで、多くのメリットを享受できます。特に、単なる管理委託やサブリース方式では所得移転の効果が限定的な場合、この手法は有効な戦略となります。

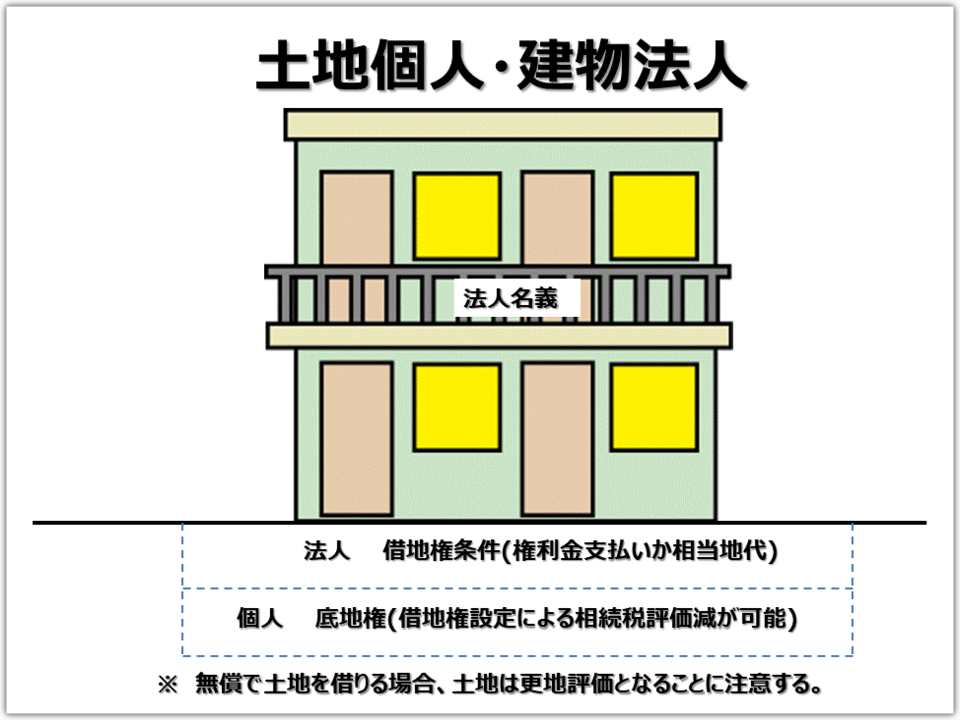

ただし、建物が法人名義・土地が個人名義の場合は、権利関係が複雑化します。この場合、法人が土地所有者に支払う地代にはいくつかの方式があり、それぞれ利用目的や効果が異なります。

1. 主な地代方式

-

通常地代方式

-

権利金:更地価格の5~6割程度を支払い

-

地代:固定資産税の2~3倍程度

-

-

相当地代方式(権利金不要)

-

地代:土地価格(路線価)の6%を支払う

-

相続税対策にも活用可能

-

-

無償返還届方式

-

無料で土地を利用

-

土地所有者の固定資産税が従来の3~6倍に増加

-

相続税評価額は更地評価となり、法人メリットは増すが、個人負担が重くなる可能性あり

-

2. 実務上よく利用される方式

もっとも一般的なのは 「相当地代6%方式」 です。

-

実勢価格と地価公示価格は概ね同額

-

路線価は実勢価格の約80%

-

この80%を基準に借地権を設定し、相続対策まで考慮した運用が可能

-

残り20%分の借地権は法人資産として計上

3. 注意点

-

権利関係が複雑になるため、将来的に売却処分を検討している場合は慎重な判断が必要

-

相当地代方式は、長期維持が可能な資産に適用して初めてメリットが発揮される

-

どの方式を選ぶかは、資産状況・経営状態・相続計画などを総合的に検討する必要あり

国税庁のホームページからもダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_48.htm

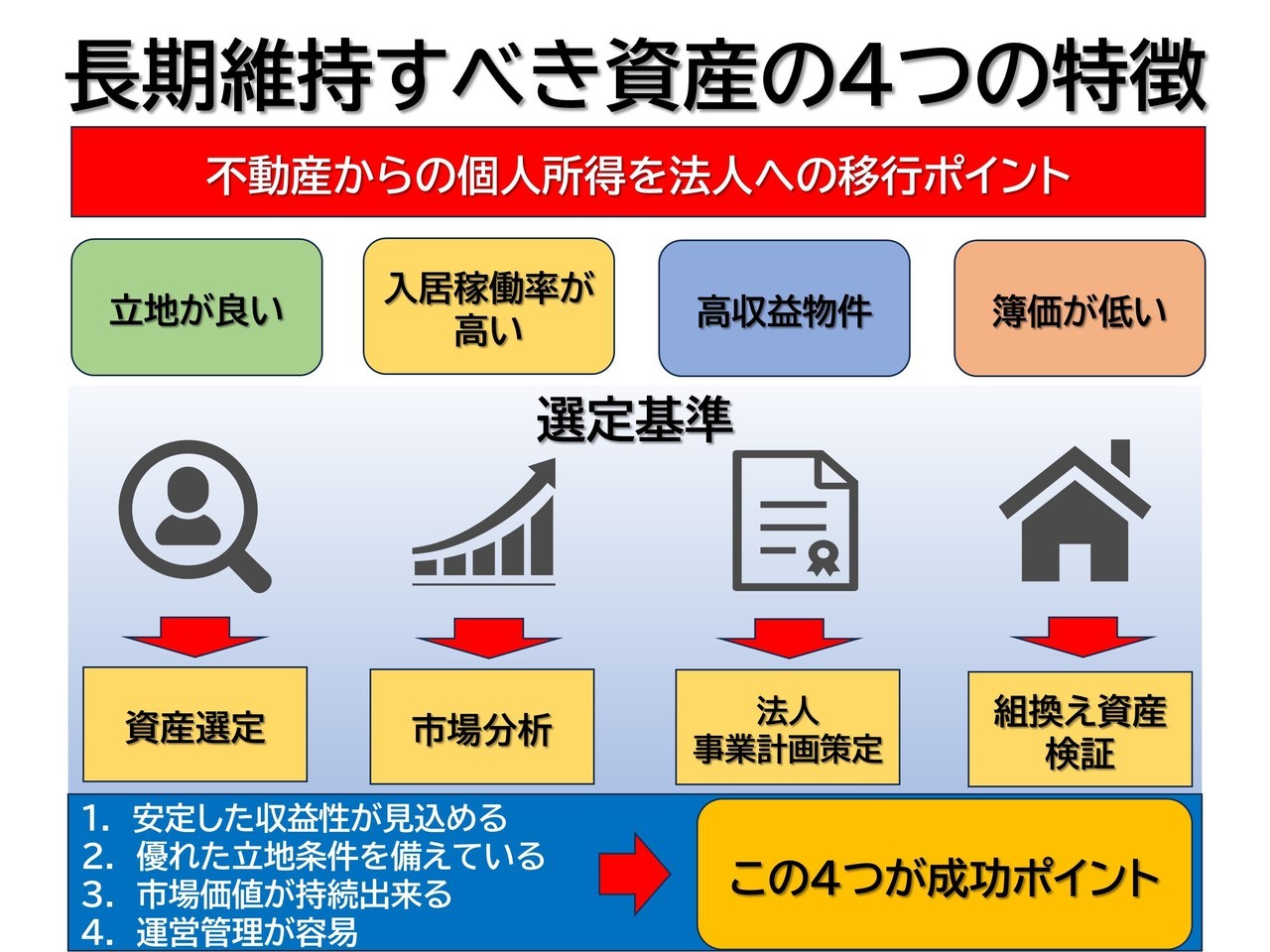

個人所得を法人に移す以上、法人が長期的に事業を継続できる資産を移管することが最も重要なポイントです。

建物購入の資金については、会社設立時に潤沢な資金を保有しているケースは稀です。そのため、

-

個人が資金を保有している場合は、法人への貸付という形で資金移動する方法があります。

-

また、個人が会社役員の場合、個人の信用力を活かして金融機関から融資を受けることも可能な場合があります。

いずれにしても、設立直後の法人は資金余力が限られるため、立地・環境・市場動向を踏まえ、事業を継続できる資産を慎重に選定する必要があります。

【選定基準】

資産の選定には、以下のような詳細な検証が不可欠です。

-

資産選定

-

市場分析

-

法人事業計画の策定

-

組換え対象資産の検証

この作業はかなり細かく専門的なため、詳細は相談窓口にてご案内いたします。ページ下部のお問い合わせフォームよりご連絡ください。

【事例】

例えば、立地条件が良く、入居稼働率が高い高収益資産で、かつ簿価(減価償却費)が著しく低い資産をお持ちの場合、

-

適正価格を算出

-

税理士・税務署等と確認

-

法人移行の作業計画をご説明

-

将来の経営方針をご提案

このように、専門的な検証と計画立案を経て、法人移行の効果を最大化いたします。

不動産市況の推移

(資産分析による市場動向対応力)

市況変化の進行は、今迄経験した事の無いスピードとなります。経営継続可能であった資産も組換え対象になることも予想出来ます。売却可能時期に組換えできる資産は、市場ニーズが在るうちに組換えする計画も検討すべきです。現時点で低稼働物件に関しては、資産の組換えを早期に行う必要があります。法人移行前に重荷を軽減することも必要です。

土地建物所有方式の活用と留意点

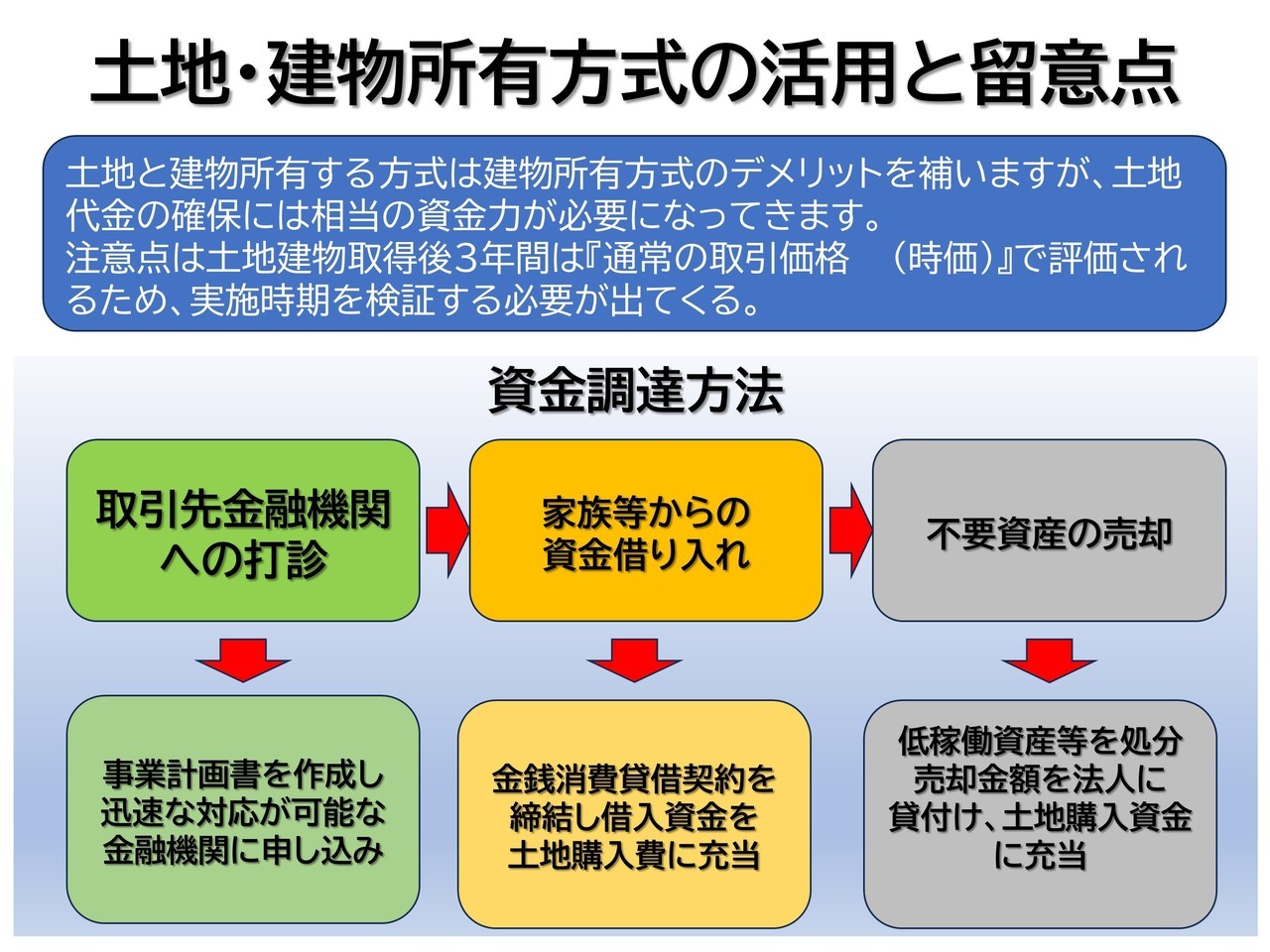

土地建物所有方式は、建物所有方式におけるデメリットを補う手法ですが、土地代金を確保するためには相当な資金力が必要となります。

当然ながら、所有者から土地を買い取る際には、所有者に譲渡所得税が発生します。

また、所有者の資産は土地・建物から株式へと変わる点にも注意が必要です。法人が取得した土地建物は、取得後3年間は「通常取引価額(時価)」で評価されるため、この期間は相続税対策の効果が限定されます。3年を経過して初めて相続税評価額での評価が可能となるため、法人設立による評価引き下げを狙う場合は、少なくとも相続発生の可能性が低い50〜60代の健康な時期から開始することが望ましいといえます。

現在は人生100年時代を迎えているため、遅くとも70代後半までには実施することが得策です。この点を踏まえて資産移行計画を進める必要があります。

資金調達方法

プライベートカンパニー設立時は、現金資金が潤沢でない場合が多く、建物取得は可能でも土地購入まで踏み切るにはハードルが高くなります。以下の方法が検討できます。

-

金融機関からの融資

-

信用金庫や地方銀行など、柔軟な対応が可能な金融機関と取引がある場合、事業計画書を作成し融資を申し込みます。

-

事業計画書の作成、打ち合わせ用資料の準備、金融機関との交渉は弊社でサポートいたします。

-

-

家族からの資金借入

-

家族が資金を保有している場合、金銭消費貸借契約を締結し、その資金で土地・建物の購入資金に充てる方法があります。

-

-

不要資産の売却

-

空き家など利用予定のない資産を売却し、税引後の残額を法人に貸し付け、その資金と銀行融資を組み合わせて土地建物を移転させる方法。

-

土地価格が高い地域では、建物のみを移転し、個人と法人の間で土地賃貸借契約を締結。借地権を設定せず「無償返還届」によって対応するケースもあります。

-

資産選定のポイント

借入残高が少ない、または返済済みの物件は、簿価や固定資産税評価を踏まえ、複数の方法を検討できます。

一方、借入が残っている資産は、

-

資産特性

-

市場動向

-

ニーズ分析を精査し、移行後に安定して返済可能な資産でなければ、金融機関からの協力は得られません。

このため、金融機関が評価する資産を選定し、それに基づいた事業計画を策定・提示することが不可欠です。

実施の流れ

資産移行の方向性やメリットを、費用対効果とあわせて明確に説明を受けることが、不動産経営改善への近道です。

弊社では、不要資産の組み換えや税制面の精査を行い、

-

将来性

-

事業継続の確実性が確認できた段階で、実施計画書を作成しご提案いたします。

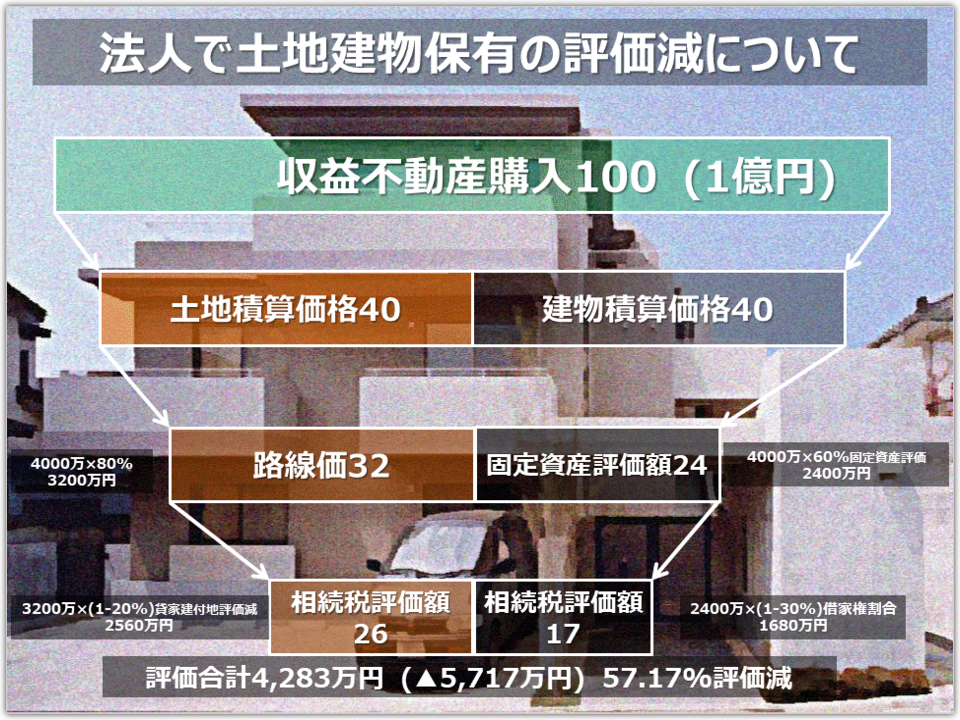

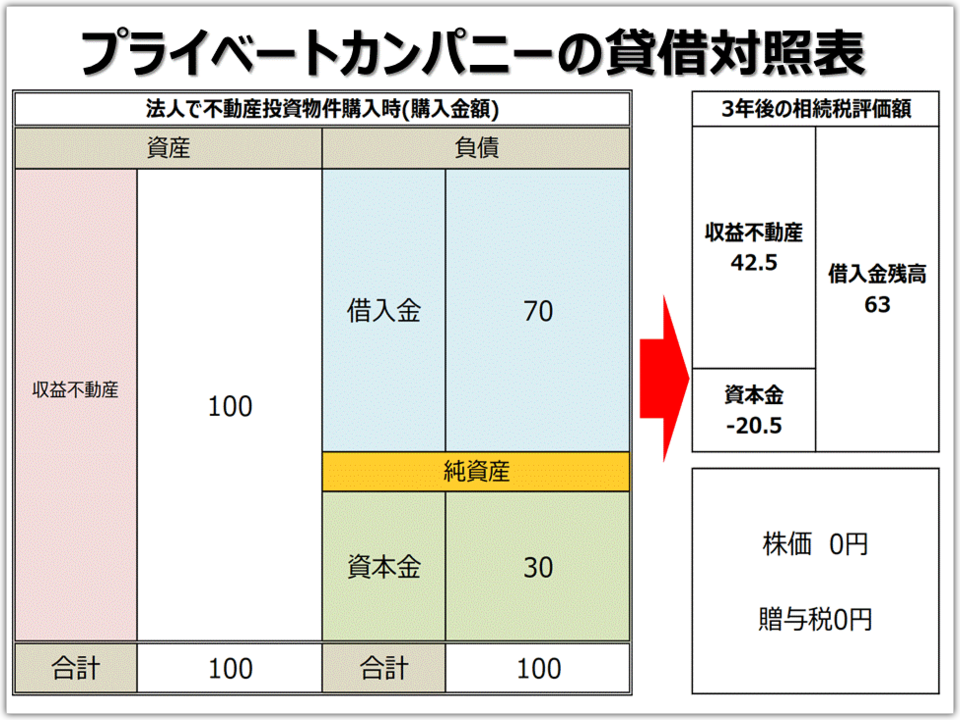

相続対策として特に効果が高い事例の一つに、プライベートカンパニーを活用して不動産投資物件を購入する方法があります。

例えば、購入価格1億円の物件であれば、適切なスキームを組むことで最大57%の評価減が可能です。さらに、購入から3年後の時点で借入残高が6,300万円ある場合、株価評価は0円となります。この時点で株式を贈与しても、贈与税は発生しません。

※詳細については、お近くの税理士にご相談いただくか、弊社顧問税理士より具体的なご説明が可能です。

現在は増税時代の到来と賃貸市場の変化により、不動産経営の環境は大きく変わり始めています。

今支払っている税額と同等の利益を確保するには、従来以上の経営努力が求められる時代です。早期の対策こそが、将来の資産維持と事業安定に直結します。

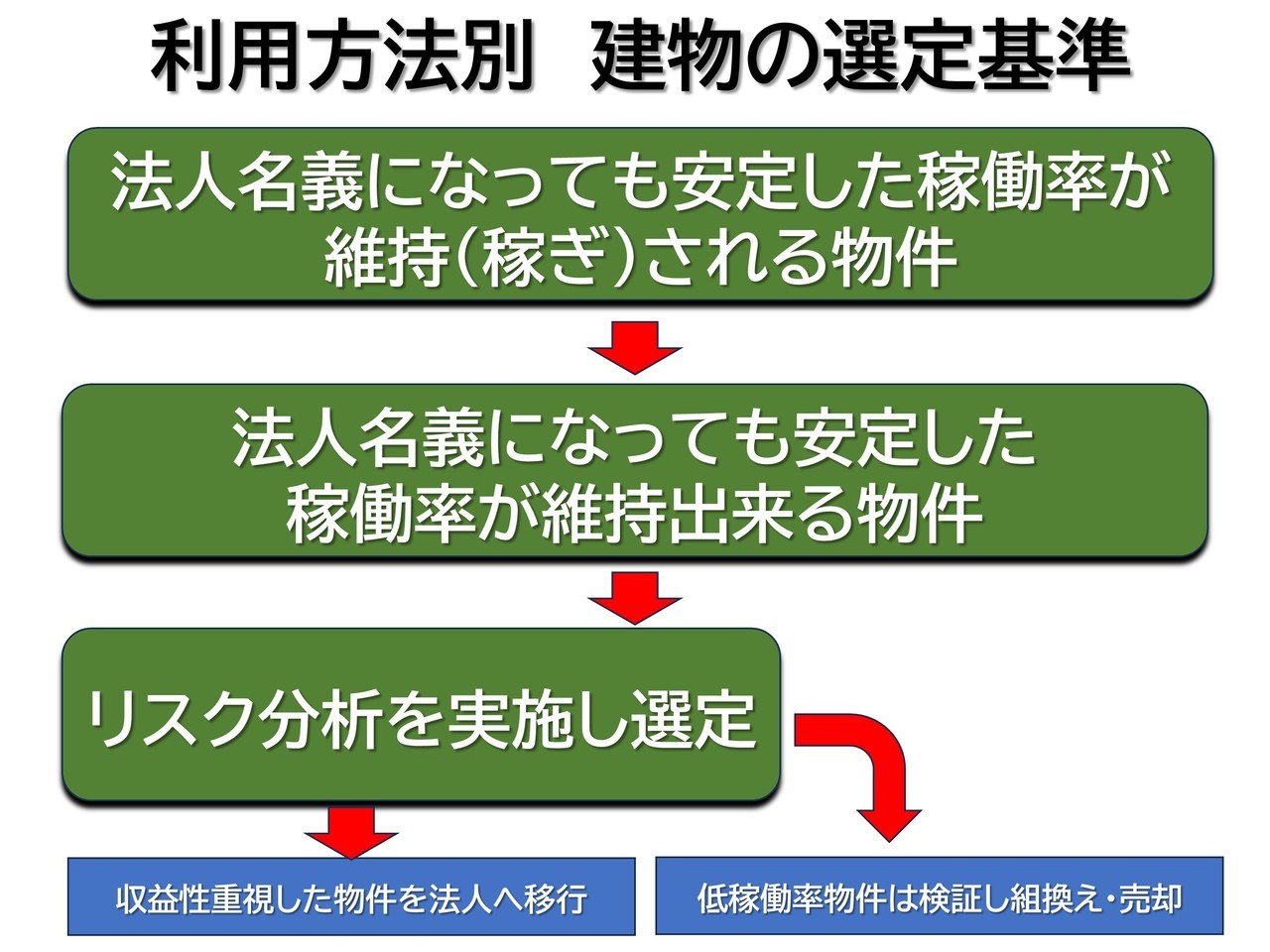

利用方法別 建物の選定方法

建物を法人名義に移す場合、何より重要なのは、その物件が法人化後も安定した収益を生み出せるかどうかです。

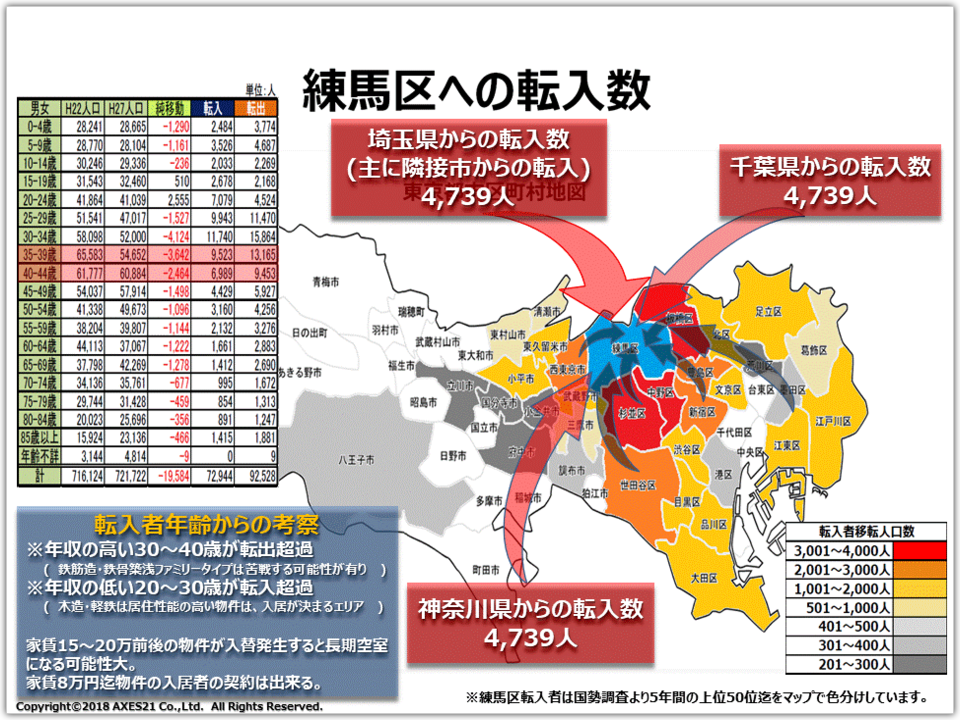

立地条件や不動産市場のニーズ規模、将来予測を検証し、建物維持費用を十分に賄えるかを見極めます。さらに、人口減少が建物の利用や稼働率にどのような影響を与えるか、リスク分析を行い、対処の難易度や費用対効果まで評価したうえで選定を進めます。

結論として、推奨する経営者の行動は以下の2点です。

-

当面収益性(稼働率)が高い物件を選定し、法人に移管する作業を徹底する

-

その他の資産は、組み換えや売却によって資本金(内部留保金)を確保する

これは消極的な守りの戦略ではなく、効率的な攻めの戦略への転換です。私たちは、これこそが現代の不動産経営に求められる姿だと考えています。

今後の不動産市場では、たとえ立地が良いエリアであっても、需要層の価値基準や属性の変化が進むことで、求められるハード面・ソフト面が変化する可能性があります。さらに、需要層の絶対量が縮小する懸念もあり、これらは経営に直接的な影響を与えます。その結果、従来の稼働率を維持することが難しくなる可能性があるため、あらかじめ損益分岐点を下げておくことが望ましい対応となります。

また、「稼働率が高い物件」という定義自体も、現在と将来では大きく変わる可能性があります。資産管理会社で蓄えた資金を、時代の変化に合わせた経営資本や将来の相続対策に活用することで、資産特性を最大限に生かし、不動産経営を継続できる経営手法となります。

この「資産を生かしきる経営手法」については、相談コーナーにて詳しくご案内いたしますので、ぜひご期待ください。

鉄筋造などの中高層物件に関して、法人に移すことで所得税対策の効果が大きくなりますが、資産の収益力だけで判断は出来ません。不動産市場で長期にわたる経営の継続が可能であるかを見極める必要があります。これを怠ると法人にとって重荷になる可能性があります。

ロードサイドの店舗に関しては、消費市場の動向を踏まえ、用途別需要ニーズの規模と売り上げ予測、営業稼働年数から割り出します。法人に必要な資産であるかを見極めます。難しい場合は資産の組換えを早期に実施することも視野に入れた戦略を行います。

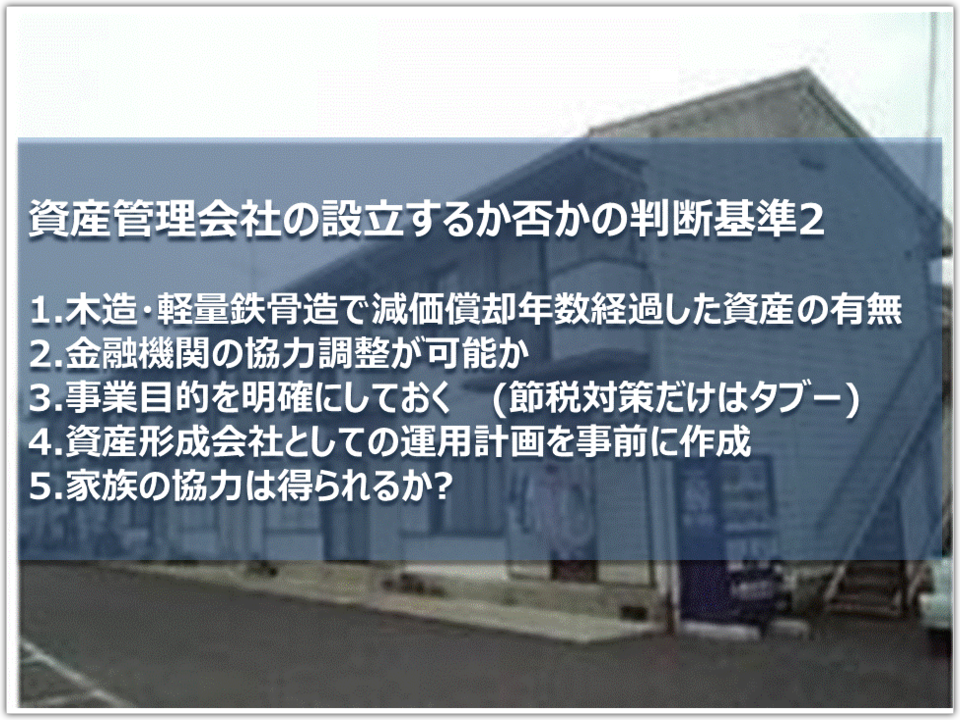

木造・軽量鉄骨造の建物は築15年過ぎた当りから、減価償却費が減少、所得税が増加し始めます。物件を固定資産税評価額で購入するのですが、問題は借入残高です。多くの物件は建築費の1/3程度しか元本が減っていない可能性があり、この問題を解決しながら進めます。

事業用定期借地契約による活用方法(資産管理会社と土地所有者との連携した事業展開)

個人が所有する資産(土地・建物)については、資産管理会社が事業用定期借地権を設定し(公正証書による契約)、新築物件や既存物件の新たな活用方法を検討することが可能です。

このスキームを活用する場合の前提条件としては、立地特性・エリアの収益力・エリア内の競争力などを事前に十分調査する必要があります。

資産運用会社の設立目的は、節税対策と将来の資産形成を両立させることにあります。そのため、このスキームを導入する際には、これらの目的を最大限に活かせるよう、慎重かつ計画的な事業計画を策定することが重要です。

資産運用管理会社を設立する目的は、単なる節税対策や将来の資産承継対策にとどまりません。所有資産の所在する地域社会への貢献を視野に入れた事業内容を検討することが重要です。

地域貢献を組み込むことで、地域における存在価値が高まり、需要層から選ばれる独自サービスを提供できれば、稼働率の維持や収益力の向上につながります。

設立前に検討すべき主な項目

-

事業目的の明確化 – 何を達成するための会社なのかを明確にする。

-

運営方針の策定 – どのような形で運営を行うかを具体化する。

-

地域特性との適合性 – 独自サービスが事業として成立する地域かどうかを見極める。

-

競合調査 – 周辺競合物件の運営方法やサービス内容を把握する。

-

戦略の方向性 – ハード面の差別化からソフト面の充実へと重点を移す。

これらを綿密に検討し、オリジナリティを前面に押し出した事業モデルを構築することが、資産管理会社を長期的に継続できる最大のポイントです。

形だけの管理会社ではなく、不動産事業として地域に必要とされる存在価値の高い会社を目指すべきです。

宅建免許の取得と知識習得の重要性

資産管理会社として事業を展開するには、建物管理や取引に関する知識は不可欠です。宅地建物取引士(宅建士)資格の取得や、業務形態・運用方法の確立を強くお勧めします。

資格保有者を会社内に置くことは、事業運営に大きなメリットをもたらし、時代の変化にも柔軟に対応できる体制を作ります。また、知識は新たな発想を生み、オリジナリティの高いサービスを開発する土台となります。

実務でのオリジナリティ強化

資産管理会社の役員は、日常業務の中でも入居者やテナントに支持されるサービスを継続的に考え、試行することが求められます。

実際の事業では、テナントや取引先業者とのやり取りの中で独自サービスのテストを繰り返し、改善を重ねることで競合との差別化を図ります。

資産を法人へ移行させるサポート業務内容のご紹介

当社では、資産を法人へ移行する際の総合的なサポート業務をご提供しています。適切な方法で移行を行うことで、社会的信用を高めるとともに、事業成長と安定経営の柱を築くことが可能です。

近年、コンパクト社会化による需要層の変化が加速しており、それに対応するためには一日も早い行動と対策が不可欠です。時間的猶予は少なくなっています。

当社では、**宅地建物取引士(国家資格)および賃貸経営管理士(公的資格)**の専門知識を活用し、

-

キャッシュフローの最大化

-

各種税務対策の立案

-

資産の有効活用方法の提案

を、税務・法務・不動産の専門家と連携してご提案いたします。

お伺いさせて頂き詳しく説明させて頂きます。遠方の場合はメールなどで迅速に対応させて頂きます。

1.法人化するメリット検証からご提案させて頂きます

「法人化検討の第一歩は、メリット・デメリットを数値と事例で明確化すること」

不動産状況の検証と資産管理法人設立の適合性評価

お客様が所有されている不動産について、資産管理法人の設立要件に適合しているかを詳細に検証いたします。検証結果(下記項目)をご覧いただき、判断の参考としていただければ幸いです。なお、個人情報保護の観点から、当事者間で守秘義務契約(覚書)を締結し、情報漏洩防止策を徹底いたします。

資産管理法人の設立自体は比較的容易ですが、その後の運営を軌道に乗せなければ、設立の意義は半減します。軌道に乗せるためには、所有資産の状況(商品価値・収益性など)を正確に把握し、資産収益の法人移行によるメリット・デメリットを数値で比較検証することが不可欠です。

これらの分析結果をもとに、「今設立すべきか」あるいは「時期を延期すべきか」を明確にし、資料としてご提案いたします。

『設立要件』検証項目 (不動産事業として継続可能かを検証致します)

- 所有資産の収益性 (簡易ポジョニング検証)

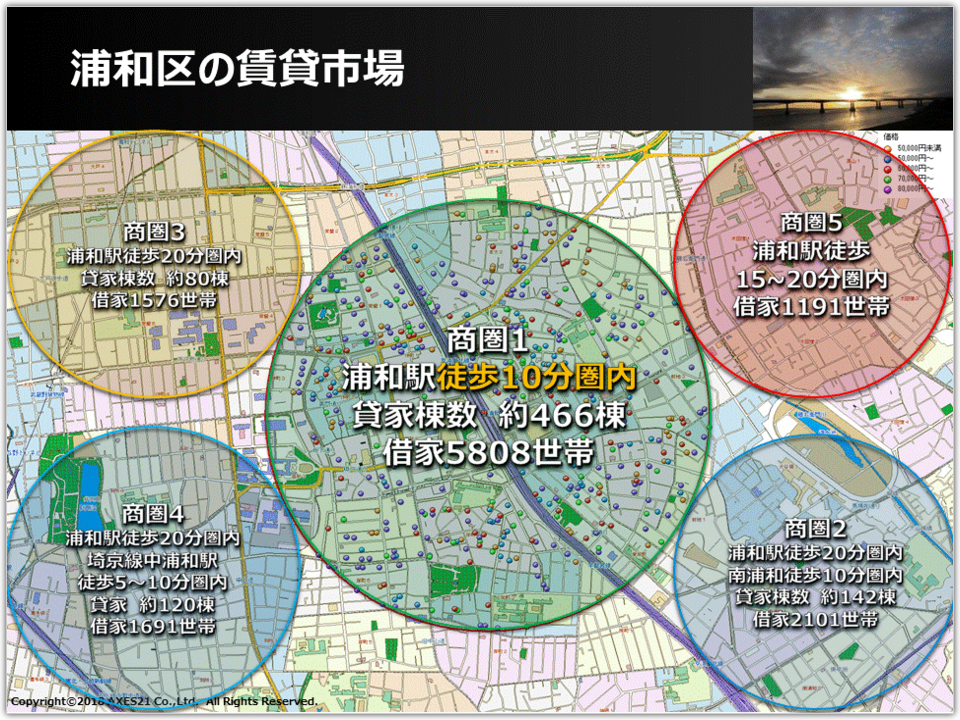

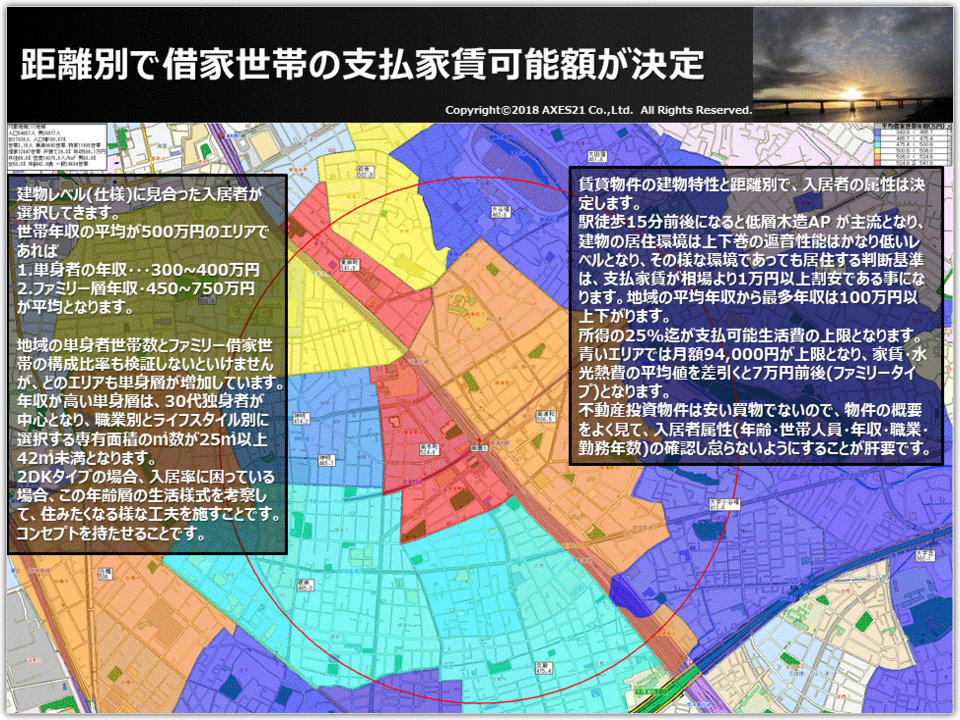

- 将来予測による検証 (所有資産の簡易市場分析)

- 所有資産の事業計画書の検討 (不動産事業の方向性・金融機関連携の可能性確認)

- 所有資産の評価額算出 (資産法人所有時の金融機関との連携時必要書類)

- 法人設立時の各役員事業内容検証 (資産状況に合わせた業務内容を検証します)

『検証目的』法人化をメリットのあるものにする為、資産の不足項目を列挙し考察

- 建物の現状収益力と収益力向上の可能性検証・・費用対効果と効果持続率検証

- 立地特性による需要動向の確認・・・持家貸家比率から資産の将来性確認

- 入居者属性の変化動向の確認・・・・需要層変化に対する対策立案方法について

- 法人化による事業スキーム検証・・・(どの法人事業スキームが目的達成出来るか)

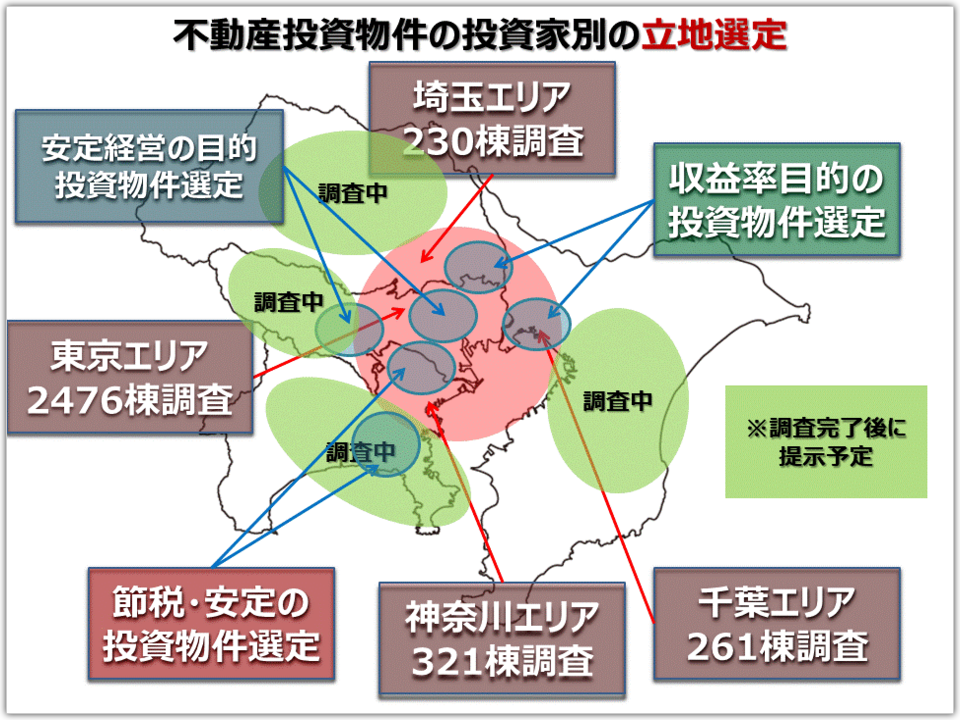

資産管理会社と資産運用会社設立の位置付けと計画策定

資産管理会社(節税および所得分散を目的とした会社)と、資産運用会社(現状の資産不足を補うための不動産購入・運用に特化した会社)の設立にあたっては、保有資産の状況やご家族のライフステージを踏まえ、不動産ポートフォリオを戦略的に構築していきます。

不動産経営には、エリアリスク・建物リスク・入居者リスク・社会動向リスクなど、さまざまなリスクが存在します。将来にわたり安定的な資産形成を実現するためには、資産管理会社を基盤とし、長期的な収益の柱となる物件を中心に据えることが不可欠です。

さらに、この資産管理会社の事業を支える存在として、資産運用会社を将来視野に入れた事業計画を策定することが望ましいと考えます。石橋を叩きながら着実に会社を成長させていく過程は、経営者にとって代えがたい醍醐味でもあります。

そのためには、5年・10年・15年先を見据えた実行可能な事業計画書の作成が不可欠です。計画を「立てる」だけでなく、「継続的に実行し、検証し、改善する」ことで、安定成長と資産価値の最大化を図ることができます。

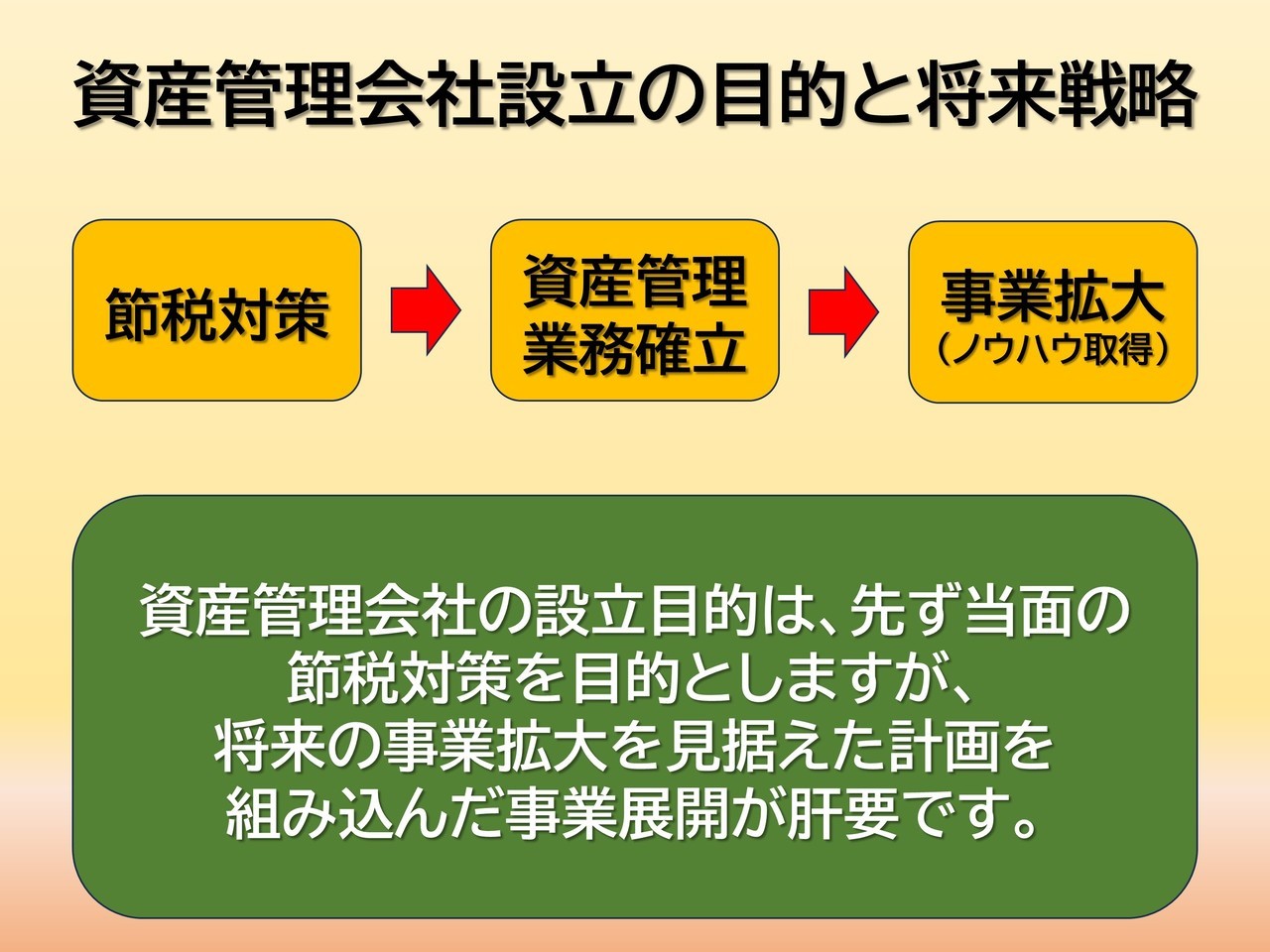

資産管理会社設立の目的と将来戦略

資産管理会社の設立は、まず当面の節税対策を目的とします。しかし、単なる節税にとどまらず、事業拡大を見据えた計画を組み込むことが、資産管理会社が長期的に生き残るための重要な戦略の一つです。

どのような事業であっても、将来に向けて「楽しめるオプション」を加えておくことは、事業運営のやりがいや継続のモチベーションにつながります。

私たちは、アセットマネジメント業務を通じて、資産運営の具体的なサポートを行い、長期的な将来計画の実現に向けて、共に歩んでまいります。

2.『資産を法人へ移行させる サポート業務内容』

- 財産診断による移動資産と組換え・処分資産の選定作業

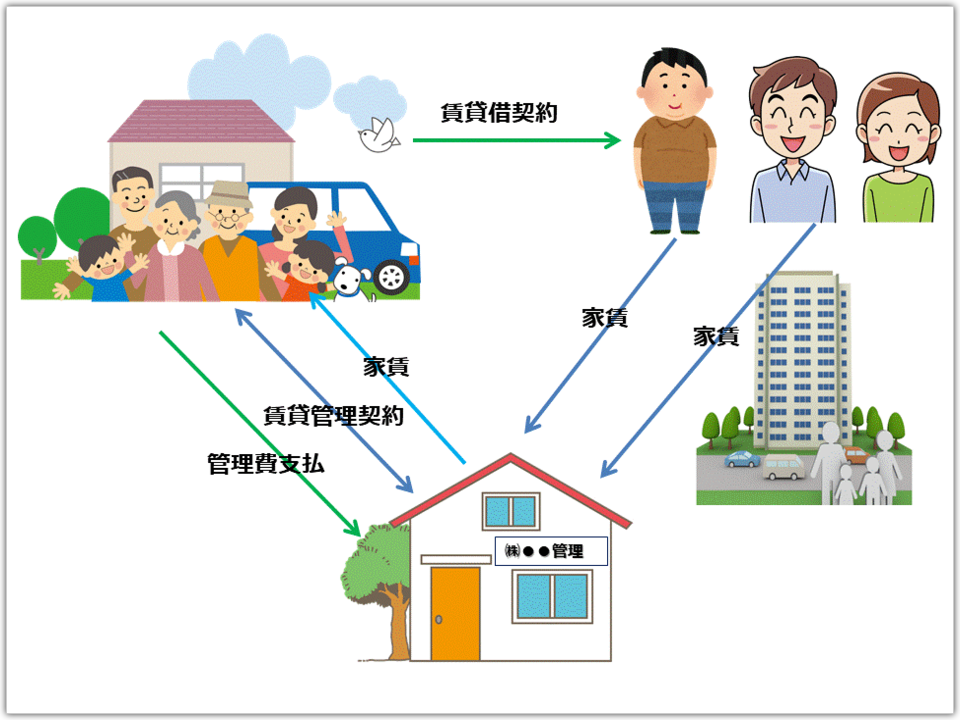

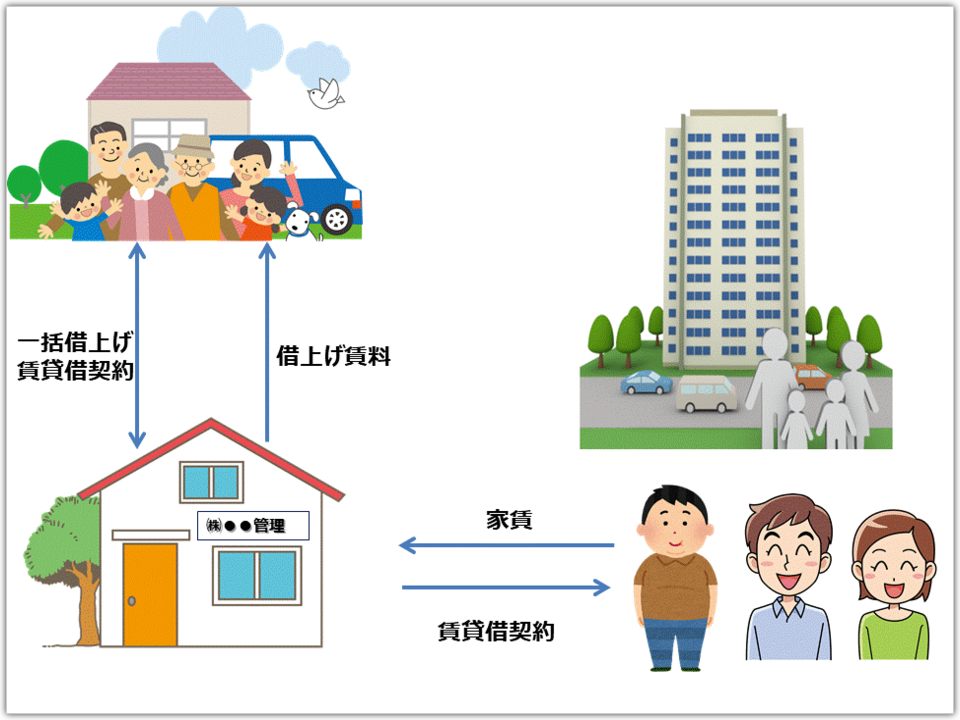

- 一般管理契約方式orサブリース契約方式の判断基準

- 移動予定の資産の市場分析診断 (競争力分析・ニーズ解析・他)

- デュデリ業務 (リスク分析・資産価値・PM(建物管理費)・BM(維持管理))

- 不動産融資手続の業務 (資産購入資金融資手続)

- 法人設立登記、定款変更などのサポート業務

- 処分資産の売却業務 (価格査定・購入希望者探索・引渡業務)

- 移動資産のテナントリーシング業務の対応方法

- アセットマネージメント業務の進め方

- 移動資産の付加価値向上サポート業務

- 改修工事の企画立案と監督業務

- 個人と法人間の定期借地契約による活用方法の企画立案

- 地域特性に適合した付加価値業務展開の策定・導入サポート

サービス提供エリアと今後の展開

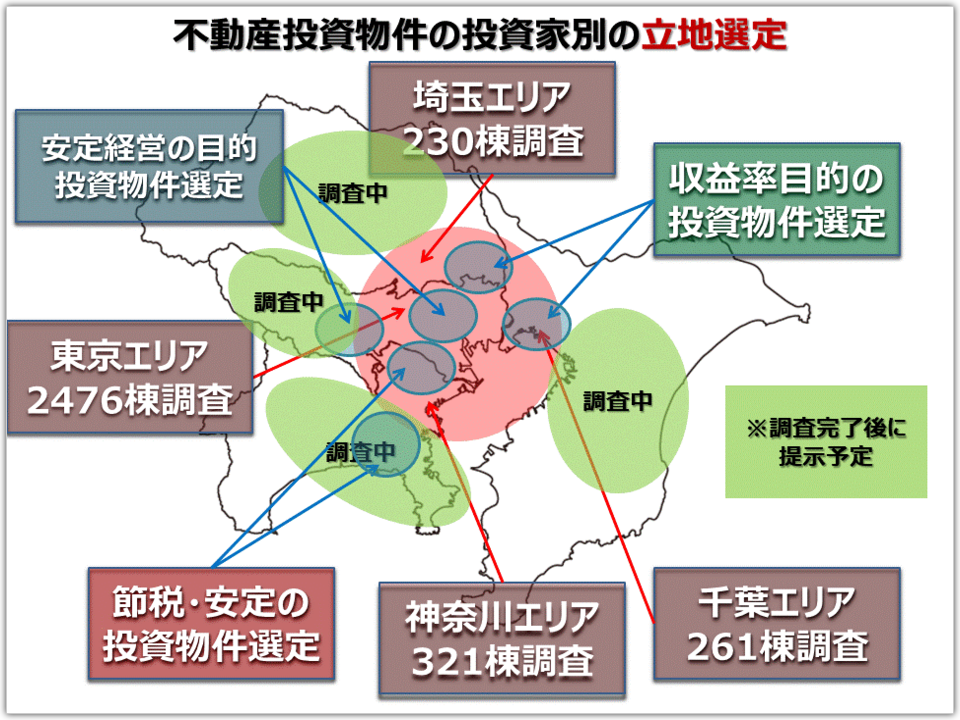

現在、PC(プライベートカンパニー)向け不動産投資物件のご提案は首都圏エリアに限定しております。今後は、順次サービス提供地域を拡大し、より多くのオーナー様にご利用いただける体制を整えてまいります。

ご相談体制

PCに関するご相談は24時間受付しており、経営や資産承継に関するあらゆるお悩みに迅速に対応します。

法人化の重要性

これからの不動産経営は、個人経営からPC運用・経営へのシフトが主流となります。

資産維持・資産形成・資産運用を長期的に安定させるためには、法人化への移行を一日でも早く検討し、実行に移すことが重要です。

いまの選択が、未来の資産の安全と成長を決定づけます。

ぜひ、この機会にPCの活用をご検討ください。

法人化による具体的な5つのメリット

-

節税効果の最大化

法人税率の活用や経費計上の幅が広がることで、個人経営よりも効率的な税負担軽減が可能になります。 -

資産保全とリスク分散

個人資産と法人資産を切り分けることで、万一のトラブル時におけるリスクを最小限に抑えられます。 -

相続・贈与の最適化

法人株式の贈与や承継スキームを活用することで、相続税・贈与税の負担を大幅に軽減できます。 -

資金調達力の向上

法人名義での取引は金融機関からの評価が高くなり、長期的な融資戦略を立てやすくなります。 -

経営の持続性確保

個人の健康状態やライフステージの変化に左右されにくく、事業を安定的に継続できます。

この選択は単なる制度利用ではなく、将来の資産と経営を守るための戦略的判断です。

私たちは、計画立案から実行、運用までワンストップでサポートいたします。

今こそ、行動の一歩を踏み出すときです。

受付時間:10:00~19:00(土日祝を除きますが、ご予約による打合せは対応致します)

E-mail info■axes21pm.jp

(スパム防止のため■を半角@に変換して下さい)

お気軽にお問合せください。

本ページおよび関連資料に記載された内容(図表・文章を含むすべての情報)の著作権ならびに一切の権利は、株式会社AXES21 に帰属します。

また、これらの内容については、当社の事前の許可なく、使用・転載・複製・再配布・再出版などを行うことは固く禁じられております。

本ページ・資料の記載内容(図表、文章を含む一切の情報)の著作権を含む一切の権利は株式会社AXES21に属します。また、記載内容の全部又は一部について、許可なく使用、転載、複製、再配布、再出版等をすることはできません。